Какие виды проверок налогоплательщиков проводят налоговые органы. Если к вам пришли с проверкой. Что в результате

В настоящее время существуют следующие виды налоговых проверок, которые используются для контроля за своевременной и полной уплаты налогов:

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе деклараций и документов, служащих основанием для исчисления и уплаты налога, а также других документов и сведений о деятельности . Такая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями. Длительность проверки — 3 месяца со дня представления налогоплательщиком налоговой декларации и других документов, необходимых для расчета налогов.

Выездная налоговая проверка проводится на основании решения руководителя (его заместителя) налогового органа. Длительность проверки не должна превышать 2-х месяцев, но указанный срок может быть продлен до 4-х месяцев, а в исключительных случаях вышестоящий налоговый орган может продлить срок проверки до 6-х месяцев.

Запрещается проведение выездных налоговых проверок по одним и тем же за один и тот же период. Повторная выездная проверка проводится по решению вышестоящих органов в случаях:

- реорганизации или ликвидации организации-налогоплательщика;

- контроля вышестоящего налогового органа за деятельностью налогового органа, проводившего проверку;

- в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного.

Налоговые проверки можно классифицировать по следующим признакам:

1) по методу проведения:- сплошные (проверяются все документы без каких — либо ограничений. Такие проверки, как правило, планируются в организациях с небольшим объемом документации либо в организации, где необходимо восстановить учет);

- выборочные (проверяется часть документации организации).

- комплексные (охватывают финансово-хозяйственную деятельность налогоплательщика, причем происходит проверка по всем вопросам соблюдения налогового законодательства за проверяемый период);

- выборочные (это также проверка финансово-хозяйственной деятельности налогоплательщика, но уже по вопросам исчисления и уплаты отдельных видов налогов);

- целевые (проверки соблюдения налогового законодательства по отдельным направлениям финансово-хозяйственной деятельности налогоплательщика или определенным финансово-хозяйственным операциям (по проведению взаиморасчетов с поставщиками и потребителями, по внешнеэкономическим операциям и т. п.). Чаще прохо- дат в ходе комплексных или выборочных проверок, но могут проходить и как самостоятельные.

По окончании выездной налоговой проверки проверяющий составляет справку о проведенной проверке с указанием предмета и срока ее проведения. Не позднее 2-х месяцев после составления справки уполномоченные лица налоговых органов составляют акт налоговой проверки. В акте указываются: документально подтвержденные факты ; содержание проверки (с ссылкой на соответствующие бухгалтерские документы и проводки); выводы и предложения по устранению выявленных нарушений и ответственность за них (с ссылками на статьи НК РФ). При несогласии с выводами, содержащимися в акте, налогоплательщик представляет в налоговый орган письменное объяснение мотивов отказа подписать акт или свои возражения по акту. Руководитель налогового органа в течение 10 дней рассматривает акт и материалы налогоплательщика и выносит решение. На основании решения налогоплательщик при совершении налоговых правонарушений привлекается к ответственности. Ему направляется требование об уплате недоимки и пени.

Виды налоговых проверок по различным основаниям:

I. По форме проведения:

Камеральные

Выездные

II. По срочности:

Плановые

Внеплановые

III. По способу контроля:

Сплошные

Выборочные

IV. По методу установления достоверности:

Формальные и арифметические

Встречные

Процессуальные правила и условия проведения налоговых проверок закреплены в статьях 87-89 Налогового кодекса РФ.

Для налоговой проверки установлено ограничение в виде трехгодичного периода деятельности налогоплательщика, предшествовавшего году проведения проверки. Запрещается проведение налоговыми органами повторных выездных налоговых проверок по одним и тем же налогам, подлежащим уплате или уплаченным налогоплательщиком за уже проверенный налоговый период, за исключением случаев, когда такая проверка проводится в связи с реорганизацией или ликвидацией налогоплательщика или вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку.

Порядок и сроки проведения камеральной налоговой проверки регулируются статьей 88 Налогового кодекса РФ. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня предоставления налогоплательщиком налоговой декларации и необходимых документов.

Основными задачами камеральной проверки являются:

Визуальная проверка правильности оформления бухгалтерских отчетов;

Проверка правильности составления расчетов по налогам;

Логический контроль и взаимная увязка показателей, содержащихся в отчетности и налоговых расчетах;

Предварительная оценка достоверности бухгалтерской отчетности и налоговых расчетов.

Если проверкой выявлены ошибки в заполнении документов или противоречия между сведениями, содержащимися в представленных документах, то об этом сообщается налогоплательщику с требованием внести соответствующие исправления в установленный срок.

При проведении камеральной проверки налоговый орган вправе истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов.

На суммы доплат по налогам, выявленные по результатам камеральной проверки, налоговый орган направляет требование об уплате соответствующей суммы налога и пени.

Выездная налоговая проверка проводится на основании решения руководителя налогового органа. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. Налоговый орган не вправе проводить в течение одного календарного года две выездные налоговые проверки и более по одними тем же налогам за один и тот же период. Выездная налоговая проверка не может продолжаться более двух месяцев. В исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной налоговой проверки до трех месяцев. При про ведении выездных проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц на проведение проверки каждого филиала и представительства.

Выездная налоговая проверка предприятия осуществляется в соответствии с годовыми планами работы инспекции и квартальными графиками проверок, составляемыми по тому или иному участку работы. Предпроверочный анализ – неотъемлемая часть процесса подготовки документальной проверки организации. На данном этапе работники налоговых органов изучают данные бухгалтерской отчетности и налоговых деклараций за последний отчетный период, проводят углубленный анализ и динамику показателей деятельности организации за несколько отчетных периодов. Результатом предпроверочного анализа является выработка конкретной концепции предстоящей проверки.

С учетом ряда факторов (вид предприятия, характер его деятельности, данные материалов предыдущей проверки, наличие сигналов о нарушении налогового законодательства), а также на основе выработанной концепции разрабатывается и утверждается программа проведения документальной проверки.

При необходимости уполномоченные должностные лица налоговых органов могут проводить не только инвентаризацию имущества, осмотр (обследование) помещений и территорий, но и проводить изъятие документов у налогоплательщика. Изъятие документов производится при наличии у проверяющих лиц достаточных на то оснований по акту, копия которого передается налогоплательщику. Последний имеет право делать замечания по форме и существу изъятия, которые должны быть по его требованию внесены в акт.

При сплошном (комплексном) способе проверяются все регистры бухгалтерского учета и другие необходимые для налоговой проверки документы. Комплексной проверкой охватываются вопросы правильности исчисления и уплаты всех видов налогов.

При выборочном (тематическом) способе проверяется лишь часть первичных документов за тот или иной период времени. Тематическая проверка охватывает вопросы правильности исчисления отдельных видов налогов и других обязательных платежей. В случае обнаружения злоупотребления или нарушения налогового законодательства проверяющие переходят от выборочного способа к комплексной проверке с возможным изъятием необходимых документов.

По относительно узкому кругу вопросов финансово-хозяйственной деятельности организации за короткий период возможно проведение экспресс - проверки. Если в ходе данной экспресс – проверки не выявлено каких-либо нарушений, свидетельствующих о недостоверности учета, отчетности и налоговых расчетов, дальнейшие проверки данной организации могут не проводиться.

Достоверность фактов хозяйственной жизни предприятия может быть установлена:

1) путем формальной и арифметической проверки, когда проверяющие не только удостоверяются в правильности заполнения всех реквизитов документов, но и определяют правильность подсчетов в них;

2) путем встречных проверок, когда учетные данные предприятия сверяются с соответствующими данными предприятия-контрагента.

По окончании выездной налоговой проверки проверяющий составляет справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения.

В ходе осуществления выездной налоговой проверки налоговые органы могут привлекать к работе специалистов, экспертов, переводчиков, понятых, а также свидетелей для совершения ряда процессуальных действий, таких как осмотр помещений, выемка документов.

При проведении действий по осуществлению налогового контроля составляются протоколы. Согласно статьи 99 Налогового кодекса РФ в протоколе указывается:

1) его наименование;

2) место и дата производства конкретного действия;

3) время начала и окончания действия;

4) должность, фамилия, имя, отчество лица, составившего протокол;

5) фамилия, имя, отчество каждого лица, участвовавшего в действие или присутствовавшего при его проведении, а в необходимых случаях – его адрес, гражданство, сведения о том, владеет ли он русским языком;

7) выявленные при производстве действия существенные для дела факты и обстоятельства.

Протокол подписывается составившим его должностным лицом налогового органа, а также всеми лицами, участвовавшими в производстве действия или присутствовавшими при его проведении.

По результатам выездной налоговой проверки не позднее двух месяцев после составления справки о проведенной проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки, подписываемый этими лицами и руководителем проверяемой организации либо индивидуальным предпринимателем. Об отказе представителей организации подписать акт делается соответствующая запись в акте.

В акте налоговой проверки должны быть указаны документально подтвержденные факты налоговых правонарушений, выявленные в ходе проверки, или отсутствие таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи Налогового кодекса, предусматривающие ответственность за данный вид налоговых правонарушений.

Налогоплательщик вправе в случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих в двухнедельный срок со дня получения акта проверки представить в соответствующий налоговый орган письменное объяснение мотивов отказа подписать акт или возражения по акту в целом или по его отдельным положениям. При этом налогоплательщик вправе приложить к письменному объяснению документы, подтверждающие обоснованность возражений или мотивы не подписания акта проверки.

После этого в течение не более 14 дней руководитель налогового органа рассматривает акт налоговой проверки, а также документы и материалы, представленные налогоплательщиком.

Политика в отношении обработки персональных данных

1. Термины и принятые сокращения

1. Персональные данные (ПД) – любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту ПД).

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Автоматизированная обработка персональных данных – обработка персональных данных с помощью средств вычислительной техники.

4. Информационная система персональных данных (ИСПД) – совокупность содержащихся в базах данных персональных данных и обеспечивающих их обработку информационных технологий и технических средств.

5. Персональные данные, сделанные общедоступными субъектом персональных данных, – ПД, доступ неограниченного круга лиц к которым предоставлен субъектом персональных данных либо по его просьбе.

6. Блокирование персональных данных – временное прекращение обработки персональных данных (за исключением случаев, если обработка необходима для уточнения персональных данных).

7. Уничтожение персональных данных – действия, в результате которых становится невозможным восстановить содержание персональных данных в информационной системе персональных данных и (или) в результате которых уничтожаются материальные носители персональных данных.

8. Cookie – это часть данных, автоматически располагающаяся на жестком диске компьютера при каждом посещении веб-сайта. Таким образом, cookie – это уникальный идентификатор браузера для веб-сайта. Cookie дают возможность хранить информацию на сервере и помогают легче ориентироваться в веб-пространстве, а также позволяют осуществлять анализ сайта и оценку результатов. Большинство веб-браузеров разрешают использование cookie, однако можно изменить настройки для отказа от работы с cookie или отслеживания пути их рассылки. При этом некоторые ресурсы могут работать некорректно, если работа cookie в браузере будет запрещена.

9. Веб-отметки. На определенных веб-страницах или электронных письмах Оператор может использовать распространенную в Интернете технологию «веб-отметки» (также известную как «тэги» или «точная GIF-технология»). Веб-отметки помогают анализировать эффективность веб-сайтов, например, с помощью измерения числа посетителей сайта или количества «кликов», сделанных на ключевых позициях страницы сайта.

10. Оператор – организация, самостоятельно или совместно с другими лицами организующая и (или) осуществляющая обработку персональных данных, а также определяющая цели обработки персональных данных, состав персональных данных, подлежащих обработке, действия (операции), совершаемые с персональными данными.

11. Пользователь – пользователь сети Интернет.

12. Сайт – это веб ресурс https://lc-dv.ru, принадлежащий Обществу с ограниченной ответственностью «Правовой центр»

2. Общие положения

1. Настоящая Политика в отношении обработки персональных данных (далее – Политика) составлена в соответствии с пунктом 2 статьи 18.1 Федерального закона «О персональных данных» №152-ФЗ от 27 июля 2006 г., а также иными нормативно-правовыми актами Российской Федерации в области защиты и обработки персональных данных и действует в отношении всех персональных данных, которые Оператор может получить от Пользователя во время использования им в сети Интернет Сайта.

2. Оператор обеспечивает защиту обрабатываемых персональных данных от несанкционированного доступа и разглашения, неправомерного использования или утраты в соответствии с требованиями Федерального закона от 27 июля 2006 г. №152-ФЗ «О персональных данных».

3. Оператор имеет право вносить изменения в настоящую Политику. При внесении изменений в заголовке Политики указывается дата последнего обновления редакции. Новая редакция Политики вступает в силу с момента ее размещения на сайте, если иное не предусмотрено новой редакцией Политики.

3. Принципы обработки персональных данных

1. Обработка персональных данных у Оператора осуществляется на основе следующих принципов:

2. законности и справедливой основы;

3. ограничения обработки персональных данных достижением конкретных, заранее определенных и законных целей;

4. недопущения обработки персональных данных, несовместимой с целями сбора персональных данных;

5. недопущения объединения баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместимых между собой;

6. обработки только тех персональных данных, которые отвечают целям их обработки;

7. соответствия содержания и объема обрабатываемых персональных данных заявленным целям обработки;

8. недопущения обработки персональных данных, избыточных по отношению к заявленным целям их обработки;

9. обеспечения точности, достаточности и актуальности персональных данных по отношению к целям обработки персональных данных;

10. уничтожения либо обезличивания персональных данных по достижении целей их обработки или в случае утраты необходимости в достижении этих целей, при невозможности устранения Оператором допущенных нарушений персональных данных, если иное не предусмотрено федеральным законом.

4. Обработка персональных данных

1. Получение ПД.

1. Все ПД следует получать от самого субъекта ПД. Если ПД субъекта можно получить только у третьей стороны, то субъект должен быть уведомлен об этом или от него должно быть получено согласие.

2. Оператор должен сообщить субъекту ПД о целях, предполагаемых источниках и способах получения ПД, характере подлежащих получению ПД, перечне действий с ПД, сроке, в течение которого действует согласие, и порядке его отзыва, а также о последствиях отказа субъекта ПД дать письменное согласие на их получение.

3. Документы, содержащие ПД, создаются путем получения ПД по сети Интернет от субъекта ПД во время использования им Сайта.

2. Оператор производит обработку ПД при наличии хотя бы одного из следующих условий:

1. Обработка персональных данных осуществляется с согласия субъекта персональных данных на обработку его персональных данных;

2. Обработка персональных данных необходима для достижения целей, предусмотренных международным договором Российской Федерации или законом, для осуществления и выполнения возложенных законодательством Российской Федерации на оператора функций, полномочий и обязанностей;

3. Обработка персональных данных необходима для осуществления правосудия, исполнения судебного акта, акта другого органа или должностного лица, подлежащих исполнению в соответствии с законодательством Российской Федерации об исполнительном производстве;

4. Обработка персональных данных необходима для исполнения договора, стороной которого либо выгодоприобретателем или поручителем по которому является субъект персональных данных, а также для заключения договора по инициативе субъекта персональных данных или договора, по которому субъект персональных данных будет являться выгодоприобретателем или поручителем;

5. Обработка персональных данных необходима для осуществления прав и законных интересов оператора или третьих лиц либо для достижения общественно значимых целей при условии, что при этом не нарушаются права и свободы субъекта персональных данных;

6. Осуществляется обработка персональных данных, доступ неограниченного круга лиц к которым предоставлен субъектом персональных данных либо по его просьбе (далее - общедоступные персональные данные);

7. Осуществляется обработка персональных данных, подлежащих опубликованию или обязательному раскрытию в соответствии с федеральным законом.

3. Оператор может обрабатывать ПД в следующих целях:

1. повышения осведомленности субъекта ПД о продуктах и услугах Оператора;

2. заключения с субъектом ПД договоров и их исполнения;

3. информирования субъекта ПД о новостях и предложениях Оператора;

4. идентификации субъекта ПД на Сайте;

5. обеспечение соблюдения законов и иных нормативных правовых актов в области персональных данных.

1. Физические лица, состоящие с Оператором в гражданско-правовых отношениях;

2. Физические лица, являющиеся Пользователями Сайта;

5. ПД, обрабатываемые Оператором, - данные, полученные от Пользователей Сайта.

6. Обработка персональных данных ведется:

1. – с использованием средств автоматизации;

2. – без использования средств автоматизации.

7. Хранение ПД.

1. ПД субъектов могут быть получены, проходить дальнейшую обработку и передаваться на хранение как на бумажных носителях, так и в электронном виде.

2. ПД, зафиксированные на бумажных носителях, хранятся в запираемых шкафах либо в запираемых помещениях с ограниченным правом доступа.

3. ПД субъектов, обрабатываемые с использованием средств автоматизации в разных целях, хранятся в разных папках.

4. Не допускается хранение и размещение документов, содержащих ПД, в открытых электронных каталогах (файлообменниках) в ИСПД.

5. Хранение ПД в форме, позволяющей определить субъекта ПД, осуществляется не дольше, чем этого требуют цели их обработки, и они подлежат уничтожению по достижении целей обработки или в случае утраты необходимости в их достижении.

8. Уничтожение ПД.

1. Уничтожение документов (носителей), содержащих ПД, производится путем сожжения, дробления (измельчения), химического разложения, превращения в бесформенную массу или порошок. Для уничтожения бумажных документов допускается применение шредера.

2. ПД на электронных носителях уничтожаются путем стирания или форматирования носителя.

3. Факт уничтожения ПД подтверждается документально актом об уничтожении носителей.

9. Передача ПД.

1. Оператор передает ПД третьим лицам в следующих случаях:

– субъект выразил свое согласие на такие действия;

– передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

2. Перечень лиц, которым передаются ПД.

Третьи лица, которым передаются ПД:

Оператор передает ПД ООО «Правовой центр» (который находится по адресу: г. Хабаровск, 680020, ул. Гамарника, 72, офис 301) для целей, указанных в п. 4.3 настоящей политики. Оператор поручает обработку ПД ООО «Правовой центр» с согласия субъекта ПД, если иное не предусмотрено федеральным законом, на основании заключаемого с этими лицами договора. ООО «Правовой центр» осуществляют обработку персональных данных по поручению Оператора, обязаны соблюдать принципы и правила обработки персональных данных, предусмотренные ФЗ-152.

5. Защита персональных данных

1. В соответствии с требованиями нормативных документов Оператором создана система защиты персональных данных (СЗПД), состоящая из подсистем правовой, организационной и технической защиты.

2. Подсистема правовой защиты представляет собой комплекс правовых, организационно-распорядительных и нормативных документов, обеспечивающих создание, функционирование и совершенствование СЗПД.

3. Подсистема организационной защиты включает в себя организацию структуры управления СЗПД, разрешительной системы, защиты информации при работе с сотрудниками, партнерами и сторонними лицами.

4. Подсистема технической защиты включает в себя комплекс технических, программных, программно-аппаратных средств, обеспечивающих защиту ПД.

5. Основными мерами защиты ПД, используемыми Оператором, являются:

1. Назначение лица, ответственного за обработку ПД, которое осуществляет организацию обработки ПД, обучение и инструктаж, внутренний контроль за соблюдением учреждением и его работниками требований к защите ПД.

2. Определение актуальных угроз безопасности ПД при их обработке в ИСПД и разработка мер и мероприятий по защите ПД.

3. Разработка политики в отношении обработки персональных данных.

4. Установление правил доступа к ПД, обрабатываемым в ИСПД, а также обеспечение регистрации и учета всех действий, совершаемых с ПД в ИСПД.

5. Установление индивидуальных паролей доступа сотрудников в информационную систему в соответствии с их производственными обязанностями.

6. Применение средств защиты информации, прошедших в установленном порядке процедуру оценки соответствия.

7. Сертифицированное антивирусное программное обеспечение с регулярно обновляемыми базами.

8. Соблюдение условий, обеспечивающих сохранность ПД и исключающих несанкционированный к ним доступ.

9. Обнаружение фактов несанкционированного доступа к персональным данным и принятие мер.

10. Восстановление ПД, модифицированных или уничтоженных вследствие несанкционированного доступа к ним.

11. Обучение работников Оператора, непосредственно осуществляющих обработку персональных данных, положениям законодательства РФ о персональных данных, в том числе требованиям к защите персональных данных, документам, определяющим политику Оператора в отношении обработки персональных данных, локальным актам по вопросам обработки персональных данных.

12. Осуществление внутреннего контроля и аудита.

6. Основные права субъекта ПД и обязанности Оператора

1. Основные права субъекта ПД.

Субъект имеет право на доступ к его персональным данным и следующим сведениям:

1. подтверждение факта обработки ПД Оператором;

2. правовые основания и цели обработки ПД;

3. цели и применяемые Оператором способы обработки ПД;

4. наименование и местонахождения Оператора, сведения о лицах (за исключением работников Оператора), которые имеют доступ к ПД или которым могут быть раскрыты ПД на основании договора с Оператором или на основании федерального закона;

5. сроки обработки персональных данных, в том числе сроки их хранения;

6. порядок осуществления субъектом ПД прав, предусмотренных настоящим Федеральным законом;

7. наименование или фамилия, имя, отчество и адрес лица, осуществляющего обработку ПД по поручению Оператора, если обработка поручена или будет поручена такому лицу;

8. обращение к Оператору и направление ему запросов;

9. обжалование действий или бездействия Оператора.

10. Пользователь Сайта может в любое время отозвать свое согласие на обработку ПД, направив электронное сообщение по адресу электронной почты: [email protected] , либо направив письменное уведомление по адресу: 680020, г. Хабаровск, ул. Гамарника, дом 72, офис 301

11. . После получения такого сообщения обработка ПД Пользователя будет прекращена, а его ПД будут удалены, за исключением случаев, когда обработка может быть продолжена в соответствии с законодательством.

12. Обязанности Оператора.

Оператор обязан:

1. при сборе ПД предоставить информацию об обработке ПД;

2. в случаях если ПД были получены не от субъекта ПД, уведомить субъекта;

3. при отказе субъекта в предоставлении ПД субъекту разъясняются последствия такого отказа;

5. принимать необходимые правовые, организационные и технические меры или обеспечивать их принятие для защиты ПД от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения ПД, а также от иных неправомерных действий в отношении ПД;

6. давать ответы на запросы и обращения субъектов ПД, их представителей и уполномоченного органа по защите прав субъектов ПД.

7. Особенности обработки и защиты данных, собираемых с использованием сети Интернет

1. Существуют два основных способа, с помощью которых Оператор получает данные с помощью сети Интернет:

1. Предоставление ПД субъектами ПД путем заполнения форм Сайта;

2. Автоматически собираемая информация.

Оператор может собирать и обрабатывать сведения, не являющимися ПД:

3. информацию об интересах Пользователей на Сайте на основе введенных поисковых запросов пользователей Сайта о реализуемых и предлагаемых к продаже услуг, товаров с целью предоставления актуальной информации Пользователям при использовании Сайта, а также обобщения и анализа информации, о том какие разделы Сайта, услуги, товары пользуются наибольшим спросом у Пользователей Сайта;

4. обработка и хранение поисковых запросов Пользователей Сайта с целью обобщения и создания статистики об использовании разделов Сайта.

2. Оператор автоматически получает некоторые виды информации, получаемой в процессе взаимодействия Пользователей с Сайтом, переписки по электронной почте и т. п. Речь идет о технологиях и сервисах, таких как сookie, Веб-отметки, а также приложения и инструменты Пользователя.

3. При этом Веб-отметки, сookie и другие мониторинговые технологии не дают возможность автоматически получать ПД. Если Пользователь Сайта по своему усмотрению предоставляет свои ПД, например, при заполнении формы обратной связи, то только тогда запускаются процессы автоматического сбора подробной информации для удобства пользования Сайтом и/или для совершенствования взаимодействия с Пользователями.

8. Заключительные положения

1. Настоящая Политика является локальным нормативным актом Оператора.

2. Настоящая Политика является общедоступной. Общедоступность настоящей Политики обеспечивается публикацией на Сайте Оператора.

3. Настоящая Политика может быть пересмотрена в любом из следующих случаев:

1. при изменении законодательства Российской Федерации в области обработки и защиты персональных данных;

2. в случаях получения предписаний от компетентных государственных органов на устранение несоответствий, затрагивающих область действия Политики

3. по решению Оператора;

4. при изменении целей и сроков обработки ПД;

5. при изменении организационной структуры, структуры информационных и/или телекоммуникационных систем (или введении новых);

6. при применении новых технологий обработки и защиты ПД (в т. ч. передачи, хранения);

7. при появлении необходимости в изменении процесса обработки ПД, связанной с деятельностью Оператора.

4. В случае неисполнения положений настоящей Политики Компания и ее работники несут ответственность в соответствии с действующим законодательством Российской Федерации.

5. Контроль исполнения требований настоящей Политики осуществляется лицами, ответственными за организацию обработки Данных Компании, а также за безопасность персональных данных.

Большинство налогоплательщиков уже сталкивались с таким понятием, как налоговые проверки. Однако это не означает, что каждый проверяемый субъект хозяйственной деятельности до конца понимает суть процедуры.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Кроме того, далеко не каждый плательщик налогов знает, какие бывают виды проверок.

Поэтому необходимо разобраться с основным понятием фискального контроля, а также следует выяснить, почему налоговые проверки подразделяются на плановые и внеплановые.

Необходимые сведения

Уплата налогов и сборов является прямой обязанностью каждого налогоплательщика. Исключением выступают льготные категории физических и юридических лиц.

Тогда как за правильностью начисления и уплаты налогов следит налоговая служба. Контроль налогоплательщиков со стороны фискального органа осуществляется в виде налоговых проверок.

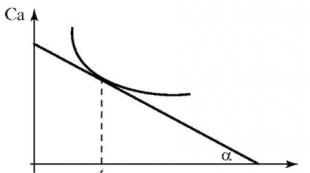

В таблице можно увидеть, какие бывают проверки и их виды:

Схема: виды проверок

Участниками налоговых отношений являются следующие лица:

Фото: участники налоговых правоотношений

Что это такое

По сути, налоговый контроль сводится к тому, что уполномоченные должностные лица следят за соблюдением со стороны налогоплательщиков норм Налогового законодательства.

При этом сотрудники фискальной службы обязаны действовать исключительно в пределах своей компетенции, включая:

- Проведение налоговых проверок.

- Получение объяснений от налогоплательщиков.

- Проведение проверок налоговой отчетности.

- Осмотр коммерческих помещений.

- Истребование необходимых документов.

- Приостановление операций по банковским счетам.

- Взыскание налоговой недоимки.

- Привлечение для проведения фискального контроля соответствующих специалистов.

- Вызов третьих лиц в качестве свидетелей.

- Инициирование аннулирования выданных налогоплательщикам лицензий.

- Подачу в суд .

Расширенные полномочия налоговых органов закреплены . Однако не допускается сбор какой-либо информации о субъектах хозяйственной деятельности, если она получена с нарушением правовых норм.

Поэтому фискальный орган обязан:

- Придерживаться требований налогового законодательства.

- Осуществлять контроль согласно нормативным актам.

- Вести учет предприятий и граждан.

- Предоставлять необходимую информацию налогоплательщикам.

- Передавать заявителям электронную о получении документов, направленных в электронной форме.

- Принимать решение о излишне уплаченной суммы налогов.

- Обеспечивать сохранность налоговой тайны.

- Выдавать налогоплательщикам справки о состоянии расчетов по налогам.

- Предоставлять копии решений, касающиеся налогоплательщика.

- Выдавать пользователям выписки из ЕГРЮЛ.

Полный перечень обязанностей налоговых органов закреплен .

Что касается определения «Налоговой проверки», то здесь подразумевается процессуальное действие фискальной службы по контролю над правильностью начисления и своевременностью уплаты соответствующих налогов.

Какова их роль в налогообложении

Налоговые проверки способствуют выявлению фактов, связанных с нарушением налогового законодательства.

Благодаря чему фискальный орган может пресечь подобные злоупотребления со стороны налогоплательщиков и обеспечить достоверность сведений относительно полноты и своевременности налоговых отчислений.

При наличии грубых и установленных правонарушений в отношении субъектов хозяйствования применяются штрафные санкции, что способствует сбалансированному наполнению бюджета и помогает дисциплинировать налогоплательщиков.

Налоговые проверки являются ключевым условием жизнедеятельности налоговой системы.

Законные основания

Налоговый контроль со стороны фискальной службы осуществляется на основании Налогового кодекса. Образцы документов, которые использует налоговая служба при выполнении полномочий, связанных с проведением соответствующего инспектирования утверждены .

Существуют следующие виды налоговых проверок:

Схема: классификация налоговых проверок

Ниже будет дана краткая характеристика каждому направлению по отдельности.

В зависимости от объема проверяемой документации и места проведения

Исходя из объема проверяемой документации налоговые проверки делятся на:

- сплошные;

- выборочные.

В первом случае фискальный орган проверяет все документы предприятия. Сплошные проверки обычно применяются в отношении небольших организаций.

Что касается выборочной ревизии, то она подразумевает частичную проверку документов. Однако если будут выявлены нарушения, то она может перерасти в сплошную проверку.

Камеральные

Под камеральной проверкой подразумевается контроль налоговой отчетности на предмет правильности расчетов и уплаты налогов.

Инспектирование обычно происходит по месту нахождения фискального органа (). являются ключевым звеном по наполнению бюджета.

Потому как любая ошибка, выявленная в ходе проверки, может стать основанием для взыскания задолженности и привлечению налогоплательщика к налоговой ответственности и начислению штрафов.

Однако если субъект хозяйствования исправит выявленные недочеты до начала выездной проверки, то он освобождается от налоговой ответственности.

Для проведения проверки инспектируемое лицо должно представить следующие документы:

- налоговую декларацию.

- бухгалтерскую отчетность:

При камеральной проверке фискальный орган изучает:

- правильность заполнения налоговой отчетности;

- точность расчетов и уплаты налогов, применения льгот и налоговых ставок.

Стоит отметить, что для проведения камеральной проверки сотрудникам налоговой службы не требуется резолюция начальника территориального отделения ФНС. Проверка проводится в 3-месячный срок с момента подачи налоговой отчетности.

Однако если налогоплательщик направит в налоговый орган дополнительные документы, прилагаемые к , после истечения сроков ее подачи, то срок проведения фискального контроля будет исчисляться с момента их предоставления.

По итогам проведения камеральной проверки должностное лицо может принять .

Очень скоро камеральные проверки могут стать ключевым видом фискального контроля. Уже сегодня эта разновидность налогового мониторинга охватывает 100% налогоплательщиков.

Тогда как выездные проверки проводятся в отношении 20-25% субъектов хозяйствования. При этом камеральные проверки являются наименее затратным видом налогового контроля, который к тому же поддается автоматизации.

Стоит напомнить, что основанием для проведения проверки является налоговая отчетность. Документ должен содержать такие данные:

Выездные

Этот вид налогового контроля включает комплекс процессуальных действий по проверке:

- Первичной учетной и бухгалтерской документации.

- Налоговых деклараций.

- Внутренних распоряжений.

Также сотрудники налоговой службы могут обследовать помещения, которые используются в коммерческих целях. При необходимости производится истребование документов.

Эта процедура осуществляется исключительно в присутствии понятых. Должностные лица обязаны составить и оформить , копия которого вручается налогоплательщику.

Если фискальный орган изымает оригиналы документов, то в пятидневный срок он должен вернуть инспектируемому субъекту их копии.

Выездные проверки обычно проводятся по месту проведения хозяйственной деятельности налогоплательщиком. В состав участников налоговой проверки входят налогоплательщики и сотрудники фискальной службы.

Однако при необходимости могут быть дополнительно привлечены следующие лица:

- эксперты;

- переводчики;

- иные профильные специалисты.

Указанные лица привлекаются обычно тогда, когда нужны специальные знания, которые выходят за пределы компетенции сотрудников налоговой службы.

По объему проверяемых вопросов

Налоговое инспектирование также отличается в зависимости от рассматриваемых вопросов:

- комплексное;

- тематическое;

- целевое.

Комплексная

Комплексная проверка позволяет осуществлять контроль над всей хозяйственной деятельностью предприятия. Инспектирование проводится в том случае, если у фискального органа возникнут подозрения о правильности расчета и уплаты налогов.

Частота проведения подобных ревизий составляет не чаще чем 1 раз в 3 года. Если у субъекта хозяйствования хорошая репутация, то он может даже не узнать о существовании комплексных проверок.

Этот вид фискального контроля включает следующие вопросы:

- Правильность расчета и уплаты налогов.

- Выполнение обязанностей налогового агента.

- Порядок открытия счетов субъектам хозяйствования.

- Процедуру продажи алкогольной продукции.

По итогам проверки составляется справка, где указывается предмет фискального контроля и срок проведения ревизии. Один экземпляр документа предоставляется налогоплательщику, второй остается в налоговой службе.

Тематическая

Под тематической проверкой подразумевается изучение некоторых вопросов хозяйственной деятельности предприятия. Сюда входит:

- сверка правильности расчета и уплаты ;

- контроль над уплатой ;

- проверка правильности расчета и уплаты .

Подобное инспектирование производится по мере надобности и может быть частью комплексной сверки. Решение о проведении тематического инспектирования принимает руководитель территориального органа ФНС.

Результаты ревизии оформляются самостоятельным актом или документом в составе комплексной сверки.

Целевая

Целевое инспектирование направлено на осуществление контроля над соблюдением НК РФ в конкретном направлении хозяйственной деятельности предприятия.

Подобные проверки охватывают следующие вопросы:

- взаиморасчеты с контрагентами;

- экспортно-импортные операции;

- вложение временно свободных активов;

- правильность использования .

Результаты фискального контроля часто применяются при проведении комплексной (тематической) проверки и могут быть оформлены в виде отдельного акта.

По способу организации

Что касается способа организации проведения фискального контроля, то он обычно бывает плановым или внезапным.

Плановые

Плановая проверка осуществляется согласно с графиком на отчетный период. Фискальный орган предупреждает налогоплательщика о предстоящем инспектировании задолго до наступления события.

Основанием для проведения ревизии является приказ руководителя территориального отделения налоговой службы. В документе указываются следующие данные:

- Цель проведения контрольных мероприятий.

- Период, за который проводится ревизия.

- Продолжительность инспектирования.

- Состав должностных лиц.

Внезапные

Под внезапной налоговой проверкой подразумевается подвид выездного инспектирования, которое проводится без предварительного извещения проверяемого субъекта.

Фискальный контроль осуществляется по месту проведения коммерческой деятельности организацией. Решение о проведении ревизии принимает начальник территориального отделения ФНС.

Видео: оберег от выездной налоговой проверки

Основания внеплановой бывают разные, но обычно решение об ее проведении принимается на основании информации о нарушении налогового законодательства со стороны субъекта хозяйствования.

Цель подобной проверки заключается в установлении факта нарушения налогового законодательства, который легко скрыть при проведении обычной проверки.

Другие разновидности форм

Налоговое законодательство также предусматривает возможность проведения контрольного и повторного инспектирования. В первом случае акцент делается на установлении факта некачественной проверки, проводимой ранее.

Существуют разные виды налоговых проверок: основные и дополнительные. Предпринимателям важно знать, что они собой представляет. Это поможет как следует к ним подготовиться. В данной статье подробно рассмотрим каждую из них.

Определение понятия

Налоговой проверкой называют действия налогового органа, предпринимаемые с целью отследить законность ведения бизнеса, своевременность налоговых выплат. Этой проверке может подвергнуться абсолютно любая компания вне зависимости от того, как она была организована, какому ведомству подчиняется, есть ли у нее учредители и т.д.

Эти проверки важны, поскольку:

- бизнесмены идут на риск и осуществляют свою хозяйственную деятельность, пренебрегая официальной регистрацией компании: кроме того, частные предприниматели могут указать неверные данные в своей декларации и заплатить меньше налогов, чем должны на самом деле;

- налоговые акты не всегда согласовываются с правилами бухгалтерского учета;

- несовершенство налогового законодательства, постоянные изменения приводят к тому, что руководители организаций и бухгалтеры путаются в формулировках и неверно истолковывают законодательные акты;

- некоторые бизнесмены стараются всеми правдами и неправдами уйти от уплаты налогов или снизить сумму отчислений.

Процедура начинается с того, что руководитель компании получает официальный документ, подтверждающий законность действий, проводимых «налоговиками». Иными словами, ему вручают разрешение на проведение проверки. Заметим, сотрудники ведомства имеют право проверить лишь деятельность компании за последние 3 года, в том числе, и год текущий. Различают несколько видов проверок. Рассмотрим их подробнее.

Камеральная проверка

Главная цель камеральной проверки – проследить, соблюдает ли предприниматель нормы действующего налогового законодательства. Проводится она сотрудниками местного отделения налоговой службы. Кроме этого, инспекторы:

- выявляют суммы имеющихся задолженностей;

- проводят взыскание неуплаченного или частично погашенного долга;

- привлекают нарушителя к ответственности, административной или уголовной.

Для этого они проверяют всю документацию: декларации, устав компании, все бумаги, в которых зафиксирована хозяйственная деятельность, бухучет, справки об авансовых платежах и прочие документы.

Руководитель компании и главный бухгалтер обязаны предоставить инспекторам всю имеющуюся отчетность, в том числе и бухгалтерские бумаги, которые подтверждают факт правильного расчета и уплаты ЕНВД, НДС и других налогов. Если будут выявлены ошибки в проведении расчетов или заполнении документации, проверяющие обязаны все недочеты указать в своем акте. На его составление отводится 10 дней (со дня проверки). В течение двух недель со дня вручения акта, компания имеет право подать возражение, если будет не согласна с представленными сведениями.

Заметим, компанию заранее никто не предупреждает о том, что будет проводиться камеральная проверка. А она может быть стандартной. В ходе этой проверки инспектор может также изучать налоговые декларации, где указано, какими налоговыми льготами вправе пользоваться проверяемая организация, и декларации НДС, которые подтверждают право пользоваться возможностью на возмещение этого налога.

Выездная проверка

Выездной проверкой называют мероприятия, проводимые с целью выявить, правильно ли вносятся налоговые и все остальные платежи, добросовестно ли организация исполняет свои обязанности налогоплательщика. Она проводится в самой компании с письменного разрешения главы местного отделения налоговой службы и на ее проведение отводится не более двух месяцев. Инспекторы могут предупредить или не предупредить о своем приходе. Второй вариант используется лишь в том случае, если есть подозрения, что до прихода проверяющих важные документы будут уничтожены.

Выездные проверки подразделяются на несколько видов в зависимости от объекта, способа, рассматриваемых налогов и ряда других факторов. Ее проводят после изучения данных камеральной проверки. Насторожить инспекторов могут следующие данные:

- компания сдает «нулевую» отчетность или не сдает ее вовсе;

- показатели проверяемой компании отличаются от показателей аналогичных предприятий;

- объем производства у проверяемой организации не меняется, но в декларации постоянно указываются разные цифры.

В течение двух месяцев после завершения проверки составляется акт и направляется налогоплательщику. Если тот не согласен с выводами инспекторов, свои возражения он обязан оформить в письменном виде и направить в соответствующую инстанцию.

Повторные и встречные

Если налоговая намерена проверить работу своих сотрудников, проводивших проверку, или в дополненной декларации компании указана меньшая сумма, чем в первом варианте документа, ведомство принимает решение провести повторную проверку. Обычно они проводятся в том случае, когда происходит реорганизация компании или ее ликвидация. От повторных проверок следует отличать проверки «встречные», которые собственно налоговыми не являются и проводятся для того, чтобы получить полную картину о финансово-хозяйственной деятельности компании (соответствующие документы запрашиваются у партнеров проверяемой организации).

Смотрите подробное видео про то как избежать налоговой проверки: