Договор поручительства с банком. Договор поручительства (типовая форма) Запрос на получение договора поручительства

Если сумма большая, банк может попросить предоставить дополнительные гарантии. К кому обращаться, если возникает необходимость оформить поручительство по кредиту? Какая ответственность накладывается на участников сделки? Ответы на эти вопросы вы узнаете из данной статьи.

Определение

Поручительство (ГК РФ) – обязанность одного лица отвечать перед заемщиком должника за исполнение последним условий сделки. Потребность в таком гаранте чаще всего возникает при долгосрочном кредитовании. На примере ипотеки это означает, что поручитель должен вернуть деньги банку, если заемщик не сможет сделать это самостоятельно. Принимая на себя такую ответственность, нужно быть готовым к последствиям.

Зачем вообще нужно поручительство по кредиту

Самое заинтересованное лицо в этом деле - банк. Кредитное учреждение снижает ставки по займам, потребитель может заключить выгодную сделку, а дополнительную гарантию возврата средств обеспечивает поручитель. Хотя в законе и прописаны специальные льготы для таких лиц, ответственность у них также высокая.

Договор поручительства заключается между банком и гарантом. Письменного согласия должника не требуется. Хотя в некоторых случаях банки могут его попросить.

Договор поручительства включает в себя такие пункты:

Объем ответственности поручителя;

Размер гарантий (сумма залогового объекта);

Права, обязанности и ответственность сторон.

Рассмотрим детальнее самые важные из них.

Бесплатная юридическая консультация:

Поручительство по кредиту: ответственность

Гарант и созаемщик - не одно и то же. Во втором случае оба участника договора поровну делят права на приобретенное имущество и обязанности. Главное отличие заключается в максимальной сумме сделки, которую банк будет рассчитывать по суммарному доходу должника и созаемщика. Денежные поступления гаранта увеличить кредитный «потолок» не могут, но их размер должен быть выше, чем ежемесячные выплаты.

В ипотечном кредитовании чаще используется солидарная ответственность. Это означает, что банк может требовать исполнения обязательств с заемщика и поручителя, причем как в полном объеме, так и частично. Кредитная организация может переложить ответственность на гаранта. Реже заключаются договора с субсидиарной ответственностью. В таком случае право взыскать неуплаченную сумму у банка появляется только в том случае, если заемщик не может вернуть ее самостоятельно. Сначала требования предъявляются основному должнику. При этом банк обязан убедиться в том, что заемщик не может сам погасить кредит: собрать все доказательства, получить соответствующее решение суда, выждать определенный срок и только после этого обращаться к поручителю. Проблема заключается также в том, что основной должник может бесследно пропасть. Тогда доказать его неплатёжеспособность будет невозможно. Претензии к поручителю исчезают вместе с должником. Поэтому такие договора заключаются крайне редко.

Права и обязанности гаранта

Когда банк потребует погасить кредит:

Как только заемщик перестанет платить;

Если стоимости имущества должника не хватает для погашения кредита;

Бесплатная юридическая консультация:

В случае смерти заемщика.

Банк может потребовать от гаранта:

Выплатить основную сумму долга;

Оплатить штрафы, судебные неустойки.

Хотя поручитель возлагает на себя большую ответственность, у него также есть ряд прав. Они прописаны в ст. 365 ГК РФ. Самое важное из них заключается в том, что, если поручитель исполнил все обязательства, то он получает права кредитора. То есть может требовать от должника компенсировать ему все убытки, в том числе проценты по договору. При этом банк обязан представить ему все документы, удостоверяющие требования к заемщику.

Бесплатная юридическая консультация:

Принятие решения

Поручительство по кредиту - большая ответственность. Поэтому прежде чем подписывать договор, нужно тщательно проанализировать свои доходы и расходы. Если заемщик уклоняется от своих обязательств, то банк «переключается» на поручителя. Сначала долг пытаются взыскать деньгами, потом движимым и недвижимым имуществом. Но иногда последовательность может меняться. Например, если заемщик брал кредит на автомобиль, но собственного жилья у него нет, то по решению суда взыскать долг банк сможет с жилплощади поручителя, если у последнего нет равного по стоимости автомобиля.

Но если квартира была приобретена по ипотечному кредиту, а другого годного для проживания имущества у гаранта нет, то суд откажет в просьбе. С другой стороны, после выполнения всех обязательств перед кредитным учреждением поручитель получает право требовать компенсацию материального ущерба с заемщика, в том числе в судебном порядке. При этом банк обязан передать ему все документы и уведомить об этом должника.

Невыполнение взятых обязательств поручителем поставит крест на возможности взять кредит в будущем. Поэтому к принятию решения нужно подходить очень тщательно. Стоит перечитать договор несколько раз в спокойной обстановке (образец поручительства можно получить у сотрудников банка на период принятия решения). Необходимо оценить не только платежеспособность должника, но и свою собственную. Взять кредит без залога и поручительства лицу, которое выступает гарантом, в будущем будет очень тяжело.

Как спастись

Тяжелее всего уклониться от обязательств, если в роли поручителя выступает супруг. Еще хуже обстоят дела, если гарантами являются родители-пенсионеры, которые на данный момент не работают. Выходов из такой ситуации всего три: просить о реструктуризации долга, кредитных каникулах или продавать залоговое имущество. Чаще всего такие вопросы регулируются через суд. Если банк выиграет дело, то решение будет передано в государственную исполнительную службу. Если у поручителя нет источника дохода, авто или жилья, то через 6 месяцев ГИС вернет постановление в кредитное учреждение без исполнения. Повторная апелляция может не принести результатов, если гарант не обзаведется работой или имуществом.

Отбирать все деньги до копейки банку не позволит суд. Если в семье есть двое несовершеннолетних детей или родственники-инвалиды, которые подали на алименты, то на их содержание можно тратить до 70% доходов. То есть вполне законно можно сделать так, что банк будет получать крохи. Но в таких случаях кредитное учреждение и коллекторы постараются найти у должника «серые» доходы.

Бесплатная юридическая консультация:

Все надо делать вовремя

Банк может заставлять поручителя погасить долг заемщика не позднее шести месяцев после прекращения выплат. При этом кредитное учреждение обязано письменно потребовать возврата денег. Тяжба может тянуться долго. Обычно дело обстоит так: заемщик не вносит платежи 2-3 месяца, еще около 30 дней уходит на решение вопроса по поводу кредитных каникул и реструктуризации долга. Еще больше времени тратится на передачу дела коллекторам и «охоту» на заемщика. Поэтому после получения официального письма из банка первым делом поинтересуйтесь, когда ваш партнер в последний раз вносил платеж за кредит. Есть шанс, что поезд ушел, и банк требовать уже ничего не имеет права.

Но если все же суд.

Даже если требование пришло вовремя, паниковать не стоит. Даже банкиры признаются, что основная цель беседы с поручателем - психологически повлиять на него, чтобы заставить заемщика платить. В таких случаях юристы советуют еще раз внимательно пересмотреть договор. Иногда существует возможность в судебном порядке обязать банк подписать допсоглашение с нужными поручителю условиями, ссылаясь на то, что старые положения противоречат закону.

Любители экстрима могут попытаться подать иск от имени родственников на признание поручителя недееспособным. Тогда все споры будут решаться в присутствии опекунского совета, который не позволит отобрать имущество у их «пациента». Но даже если такие экстремалы найдутся, банк может потребовать провести судебную экспертизу, чтобы подтвердить диагноз.

Когда прекращается поручительство?

ГК РФ предусматривает несколько оснований:

Банк в одностороннем порядке внес изменения в договор;

Бесплатная юридическая консультация:

Кредитное учреждение не получило письменного согласия поручителя;

Заемщик, который является юридическим лицом, был ликвидирован;

Однако обязанности по договору поручительства могут перейти по наследству. Но в данном случае имеются послабления. Преемники обязаны погасить долг, если его объем не превышает стоимости полученного имущества.

По наследству переходят обязанности:

Из гражданско-правовых договоров;

Бесплатная юридическая консультация:

По возмещению материальных убытков;

По выплате неустойки, штрафа или пени;

Затраты на захоронение наследодателя.

По наследству не переходят обязанности из гражданско-правовых договоров, выполнить которые мог только наследодатель.

Отказ от поручительства по кредиту может быть инициирован самим гарантом, если у него возникают сомнения в платёжеспособности партнера. В таком случае нужно найти другого кандидата, обратиться в банк и составить приложения к договорам. Это сработает, если заемщик еще выполняет свои обязательства. Если должник не захочет переподписывать договор, то расторгнуть его можно в судебном порядке. Предварительно гаранту стоит переоформить все имущество на родственников.

Бесплатная юридическая консультация:

Оспорить поручительство по кредиту в Украине (равно как и в России) можно, если:

Банк обратился позднее 180 дней после задержки платежей;

Поручитель - член семьи, а залоговое имущество является совместным;

Гарант лично не подписывал договор;

Поручитель - недееспособное лицо;

70% доходов гаранта направляются на алименты детям;

Поручитель безработный и не владеет имуществом.

А что насчет предприятий?

Поручительство по кредиту юридического лица предусматривает только солидарную ответственность партнеров. Найти такого гаранта очень тяжело. Во-первых, у него должно быть устойчивое финансовое положение, чтобы в случае необходимости рассчитаться с банком. Во-вторых, у самого поручителя должна быть хорошая кредитная история в прошлом. Чаще всего гарантом в таких случаях выступает другое юридическое лицо. Поручительства, обязанности и процедура подписания документов такие же, как и у физических лиц. Сначала нужно получить письменное согласие гаранта. Затем предоставить в банк документы. Это:

Документы о взятии налогоплательщика на учет;

Финансовая отчетность за последний год.

Бесплатная юридическая консультация:

После того как все формальности будут улажены, можно приступать к подписанию документов. В предпринимательской деятельности такой договор используется для обеспечения обязательств, которые вытекают из договора купли-продажи.

Законодательство

Поручительство по кредиту регулируется ст.ГК РФ. Но на практике у юристов часто возникают споры о правомерности привлечения гаранта. Согласно ст. 361, поручитель обязуется перед кредитором должника отвечать за исполнение обязательств полностью или частично. Договор является консенсуальным. Обязательства возникают только у гаранта. Он не может в одностороннем порядке от них отказаться, если это не предусмотрено в документе. В случае необходимости поручитель обязан возместить основной долг, проценты за его использование, судебные издержки. Ответственность гаранта носит дополнительный характер, то есть наступает только в том случае, если должник не выполнил свои обязательства.

Один из спорных вопросов - привлечение гаранта к ответственности после ликвидации должника. Пример: заемщик – организация, которая не выполнила обязательств по кредиту, была признана банкротом и ликвидирована. Должен ли поручитель отвечать перед банком? В судебной практике неоднократно встречаются случаи, когда суд удовлетворял такие требования. Но насколько данное решение правомерно?

Согласно ст. 419 ГК РФ, с ликвидацией организации прекращаются все ее обязательства. Требования взыскать с гаранта денежные средства не могут быть удовлетворены судом. Исключения составляют случаи, когда правовыми актами исполнение обязательства возлагается на другое лицо (требование о возмещении вреда, причиненного здоровью или жизни).

Поручитель не является солидарным должником перед кредитором. Он несет ответственность за исполнение основным должником обязательств в полном объеме или частично. Из-за такого акцессорного характера ответственность гаранта не может существовать отдельно от основного обязательства. Если его не существует, то, в соответствии со ст. 367 ГК РФ, прекращается и поручительство. Поэтому утверждение, что гарант остается обязанным до тех пор, пока не выплачен долг, противоречит закону.

Бесплатная юридическая консультация:

Резюме

Из всего выше сказанного можно сделать один вывод: если возникает необходимость в заемных средствах, то лучше взять кредит без поручителей. Найти желающих рискнуть всем своим имуществом будет очень тяжело. Да и ответственность у гаранта высокая. Такие сделки регулируются ГК РФ. В нем прописаны условия возникновения, перехода обязательств и последствия за их невыполнение. Отказаться можно и после подписания документов, но сделать это будет очень тяжело. Поэтому, если есть возможность, лучше брать кредит без поручителей.

Договор поручительства между банком и физическим лицом в обеспечение обязательств по кредитному договору (договору об открытии кредитной линии)

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Поручитель отвечает перед Кредитором за выполнение Заемщиком условий кредитного договора (договора об открытии кредитной линии) от «__»_________ ____ г. N ____ в том же объеме, что и Заемщик, включая уплату процентов за пользование кредитом и неустойки, внесение платы за ведение операций по ссудному счету и платы за пользование открытым лимитом кредитной линии, возмещение судебных издержек по взысканию долга и других расходов Кредитора, вызванных неисполнением или ненадлежащим исполнением обязательств по кредитному договору Заемщиком.

2.2. При неисполнении или ненадлежащем исполнении Заемщиком обязательств по указанному кредитному договору Поручитель и Заемщик отвечают перед Кредитором солидарно (вариант: субсидиарно) 1 .

2.3. Поручитель согласен на право Кредитора потребовать как от Заемщика, так и от Поручителя досрочного возврата всей суммы кредита, процентов за пользование кредитом, неустоек и других платежей по кредитному договору (договору об открытии кредитной линии) в случаях, предусмотренных кредитным договором (договором об открытии кредитной линии).

2.4. Поручитель обязан в течение 3 (трех) дней уведомить Кредитора об изменении адреса регистрации (прописки), фактического места жительства, работы, фамилии или имени и возникновении обстоятельств, способных повлиять на выполнение Поручителем обязательств по настоящему Договору.

Бесплатная юридическая консультация:

2.5. К Поручителю, исполнившему обязательство Заемщика по кредитному договору (договору об открытии кредитной линии) от «__»______ ____ г. N ____, переходят все права Кредитора по этому обязательству.

2.6. Поручитель не вправе без согласия Кредитора односторонне отказаться от принятых на себя обязательств по настоящему Договору или изменить его условия.

Любая договоренность между Поручителем и Заемщиком в отношении настоящего Договора не затрагивает обязательств Поручителя перед Кредитором по настоящему Договору.

2.7. Поручитель не вправе выдвигать против требований Кредитора возражения, которые мог бы представить Заемщик (вариант: вправе выдвигать против требований Кредитора возражения, которые мог бы представить Заемщик) 2 .

3. ПРОЧИЕ УСЛОВИЯ

3.1. Настоящий Договор вступает в силу с даты его подписания Сторонами.

Бесплатная юридическая консультация:

3.2. Поручительство прекращается с прекращением всех обязательств Заемщика по кредитному договору (договору об открытии кредитной линии) от «__»_______ ____ г. N ____, а также в иных случаях, предусмотренных законодательством Российской Федерации.

3.3. Любые споры и разногласия по настоящему Договору будут рассматриваться в порядке, установленном законодательством Российской Федерации.

3.4. Настоящий Договор составлен в 3 (трех) экземплярах, по одному для каждой из Сторон и один для Заемщика.

3.5. Любые изменения и дополнения к Договору действительны, если совершены в письменной форме и подписаны надлежаще уполномоченными представителями Сторон.

Все уведомления и сообщения в рамках Договора должны направляться Сторонами друг другу в письменной форме.

Бесплатная юридическая консультация:

3.6. По всем остальным вопросам, не предусмотренным настоящим Договором, Стороны руководствуются действующим законодательством Российской Федерации.

4. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН:

1 Согласно п. 1 ст. 363 Гражданского кодекса Российской Федерации при неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно, если законом или договором поручительства не предусмотрена субсидиарная ответственность поручителя.

2 Согласно ст. 364 Гражданского кодекса Российской Федерации поручитель вправе выдвигать против требования кредитора возражения, которые мог бы представить должник, если иное не вытекает из договора поручительства.

Договор поручительства с банком

Добавлено в закладки: 0

Бесплатная юридическая консультация:

Гражданским законодательством Российской Федерации устанавливается ряд случаев, когда ответственность за невыполнение или ненадлежащее выполнение кредитного договора, в части или полностью, может нести третье лицо, а не только должник (статья 361 Гражданского Кодекса РФ). Данными лицами являются гарант и поручитель, которые исполняют функцию обеспечения своевременного возврата кредита.

Договор поручительства заключают меж поручителем и кредитором по основному обязательству. Законодательство включает в себя требование об оформлении в обязательном порядке договора поручительства в письменной форме.

Невыполнение письменной формы соответственно со статьей 362 Гражданского кодекса РФ влечет за собой недействительность договора поручительства.

При оформлении договора поручительства кредиторы обязаны указывать четко, за выполнение какого обязательства дают поручительство. Наличие ссылки в договоре поручительства на конкретный кредитный договор, за выполнение которого поручитель обязался, позволяет также определить объем ответственности поручителя, и следовательно, при наличии данной ссылки договор поручительства является заключенным.

Пример. Коммерческий банк с предприятием заключил кредитный договор, соответственно с которым обязался на определенный срок предоставить кредит. Должник в обеспечении возвратности кредита предоставил гарантийное письмо компании, которое адресовано банку-кредитору, в котором поручитель поручился о возврате кредитов, которые выданы или должны быть выданы должнику банком-кредитором до срока, который указан в письме.

Бесплатная юридическая консультация:

В договоре поручительстве нет данных о том, что по какому-либо кредитному договору было дано поручительство и какой является сумма кредита, которая подлежит передаче должнику. Однако банк информировал поручителя о его принятии гарантийного письма.

При рассмотрении требований банка о возврате кредита, которые предъявлены к должнику, арбитражный суд отказал в иске, заметив, что договор поручительства не имеет в своем составе данных об обязательстве, в обеспечение которого поручительство дано, нужно считать незаключенным.

Поручитель перед кредитором отвечает в том же, что и к поручителю, исполнившему свои обязательства должник, в том объеме, в каком поручитель требования кредитора удовлетворил. Поручитель имеет право выдвинуть возражения против требований кредитора, которые может предоставить должник, когда другое не проистекает из договора поручительства. Поручитель на эти возражения не теряет право даже в случае, когда должник отказывается от них или свой долг признал (статья 364 Гражданского кодекса РФ). Он имеет также право требовать от должника оплаты процентов на сумму, которая выплачена кредитору, и возмещения других убытков, которые понесены в связи с ответственностью за должника. Все правила, указанные выше, применяются, когда другое не устанавливается законом, другими правовыми актами или договором поручителя и должника.

Поручительство прекращается при:

- истечение срока ходатайств;

- изменении основного обязательства, которое влечет последствия, неблагоприятные для него, без согласия поручителя;

- прекращении главного обязательства;

- отказе кредитора принять надлежащее исполнение;

- перевод долга по главному обязательству без согласия поручителя.

Положения Гражданского Кодекса в отношении поручительства

Гражданский Кодекс РФ установил, что срок действия поручительства определяет непосредственно текст договора. Когда договором данный срок не установлен, кредитор имеет право предъявить к поручителю иск в течение года от дня наступления срока выполнения обязательства. Когда срок выполнения главного обязательства не указывается и не может определяться или определятьсямомент востребования, кредитор имеет право предъявить к поручителю иск в течении двух лет от дня заключения договора поручительства (пункт 4 статьи 367 Гражданского Кодекса РФ). С истечением данных сроков прекращаются перед кредиторами обязательства поручителя, при этом указанные сроки являются пресекательными и их нельзя восстановить, уже когда они пропущены по уважительной причине, потому правила исчисления сроков исковой давности (возможность их восстановить, сделать перерыв, приостановить и так далее) применяться не могут.

Бесплатная юридическая консультация:

Важное разъяснение по гарантии (форме поручительства) дал Высший арбитражный суд РФ в письме от 20.05.1993. Когда взаимоотношения поручительства не являются оформленными договором, подписанными двумя сторонами, доказательство заключения этого договора может быть письменным (письмо, телеграмма, телефонограмма) сообщением поручителю от кредитора о том, что им был принят текст поручительства. В ситуации, когда кредитор такого письменного сообщения о причине поручительства не дал, доказательство заключения договора поручительства – ссылка на данное поручительство в главном договоре меж должником и кредитором, а при отсутствии данной ссылки договорные отношения поручительства, по мнению Высшего арбитражного суда РФ, “необходимо считать не установленными”.

К обязательным условиям договора поручительства Высший арбитражный суд РФ относит, в частности, условия, которые позволяют определить, за выполнение какого главного договора дано поручительство и объем обязательства, которое обеспечено поручительством. Без указания данных сведений договор поручительства является незаключенным.

Статья 363 Гражданского Кодекса указывает на то, что есть солидарная ответственность должника и поручителя перед кредитором при неисполнении должником обязательства, которое обеспечено поручительством, когда договором или законом поручительство не предусматривает субсидированную ответственность поручителя.

Образец договора поручительства с банком

Договор поручительства с банком - договор по обязательствам поручителя отвечать перед кредитором за исполнение со стороны третьего лица обязательств.

Бесплатная юридическая консультация:

Ещё 24+ образца договоров, из 519 готовых примера договорённостей, бесплатных для скачивания документов:

К сожалению, еще никто не комментировал данную статью, Ваш отзыв будет первым!

- Агентские договоры 21

- Договоры аренды 32

- Договоры дарения 20

- Договоры займа 28

- Договоры залога 21

- Договоры ипотеки и поручительства 32

- Договоры купли-продажи 39

- Договоры мены 28

- Договоры об интеллектуальной собственности 30

- Договоры оказания услуг 23

- Договоры перевозки 22

- Договоры подряда 34

- Договоры пользования 6

- Договоры поручения 7

- Договоры поставки 26

- Договоры технического обслуживания 7

- Договоры хранения 26

- Прочие договоры 40

- Трудовые договоры 78

☀ Бизнес-Прост.ру создан в помощь малому и среднему бизнесу России и стран СНГ. На сайте собраны лучшие и новые бизнес идеи, примеры бизнес планов с видео, полные пошаговые руководства по открытию бизнеса с нуля, выбор старого и нового оборудования, ведение ИП, каталог франшиз от представителей, образцы шаблонов документов, бланков и форм за год.

Если вы нашли ошибку, выделите ее и нажмите Shift + Enter или нажмите нажмите здесь чтобы оповестить нас.

Копирование страницы “Договор поручительства с банком”, переписывание полностью или частично - приветствуется, только с активной ссылкой на источник. Карта сайта

Бесплатная юридическая консультация:

Подпишитесь на наши новости

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

Панель ручного поиска договоров

к Соглашению о порядке

сотрудничества по программе

Договор

дата и место подписания

___ (полное наименование получателя кредита) ___в лице ___ (должность, ФИО) ___, действующ__ наосновании ___ (устава, доверенности) ___, именуем__ в дальнейшем «Заемщик», с одной стороны, ____ ___ (полное наименование банка) ___в лице ___ (должность, ФИО) ___, действующ__ наосновании ___ (устава, положения, доверенности) ___, именуем__ в дальнейшем»Банк», с другой стороны, и Некоммерческая организация «Московскийобластной гарантийный фонд содействия кредитованию субъектов малого исреднего предпринимательства» в лице Исполнительного директора, ___ (ФИО) ___, действующего наосновании устава, именуемого в дальнейшем «Поручитель», с третьей стороны, далее именуемые «Стороны», заключили настоящий договор о нижеследующем.

1. ПРЕДМЕТ ДОГОВОРА

1.1. Поручитель обязуется отвечать перед Банком за исполнение Заемщиком своих обязательств по кредитному договору от «___» ________ 20__ г. N ___:

размер процентов за пользование кредитом: ________ процентов годовых;

срок возврата кредита: «___» __________ 20__ г.;

заключенному между Банком и Заемщиком (в дальнейшем - кредитный договор) в порядке и на условиях, определенных настоящим договором.

1.2. Ответственность Поручителя перед Банком по настоящему договору является субсидиарной и ограничена лимитом ответственности в размере _______________ (________________________) рублей __ копеек. При этом ответственность Поручителя перед Банком не может превышать ________ процентов от суммы не исполненных Заемщиком обязательств по кредитному договору (не возвращенной в установленном кредитным договором порядке и сроке суммы кредита) на момент возникновения просроченной задолженности по кредиту, обеспеченному поручительством Поручителя.

1.3. В рамках настоящего договора Поручитель не отвечает перед Банком за исполнение Заемщиком обязательств по кредитному договору в части уплаты процентов за пользование чужими денежными средствами (статья 395 Гражданского кодекса Российской Федерации), неустойки (штрафа, пени), возмещения судебных издержек по взысканию долга и других убытков, вызванных неисполнением (ненадлежащим исполнением) Заемщиком своих обязательств перед Банком по кредитному договору.

1.4. Обязательства Заемщика по:

уплате процентов за пользование кредитом;

своевременной и полной уплате комиссий Банку по предоставленному кредиту;

своевременной и полной уплате неустойки по просроченной задолженности по предоставленному кредиту, уплате неустойки по процентам и (или) комиссиям по кредиту, начисленным в соответствии с кредитным договором;

оплате расходов Банка, понесенных им в связи с исполнением кредитного договора, -

обеспечиваются Заемщиком самостоятельно и (или) третьими лицами (кроме Поручителя) на основании отдельно заключенных между ними и Банком договоров.

2. ВОЗНАГРАЖДЕНИЕ ПОРУЧИТЕЛЯ

2.1. За предоставление поручительства Заемщик обязуется уплатить Поручителю вознаграждение в размере _______________ (_____________________) рублей ____ копеек, НДС не облагается.

2.2. Вознаграждение Поручителю уплачивается Заемщиком за счет собственных средств единовременно в срок не позднее 3 (трех) рабочих дней с даты вступления настоящего договора в силу и возврату не подлежит.

2.3. Обязательство Заемщика по уплате вознаграждения считается исполненным в момент поступления денежных средств на расчетный счет Поручителя.

3. ВСТУПЛЕНИЕ ДОГОВОРА В СИЛУ

3.1. Настоящий договор вступает в силу с момента подписания его Сторонами.

3.2. В случае неуплаты или неполной уплаты Заемщиком вознаграждения, предусмотренного пунктом 2.1 настоящего договора, в установленный настоящим договором срок (пункт 2.2 настоящего договора) Поручитель вправе в одностороннем порядке расторгнуть настоящий договор, уведомив об этом Стороны в течение 3 (трех) рабочих дней до даты расторжения.

4. ПРАВА И ОБЯЗАННОСТИ СТОРОН

4.1. Поручитель обязан:

4.1.1. Нести субсидиарную ответственность за исполнение Заемщиком обязательств по кредитному договору, заключенному с Банком, в части возврата фактически полученной Заемщиком суммы кредита (основного долга) в пределах и на условиях, определенных в пункте 1.2 настоящего договора.

4.1.2. Уведомить Банк о поступлении от Заемщика вознаграждения по настоящему договору.

4.1.3. В случае внесения изменений в учредительные (регистрационные) документы Поручителя представить Банку копии соответствующих документов в течение 3 (трех) рабочих дней с даты государственной регистрации таких изменений.

4.1.4. Незамедлительно известить Банк в письменной форме о любом существенном факте (событии, действии), которые, по мнению Поручителя, могут существенно ухудшить его финансовое состояние, повлиять на его платежеспособность, а также сообщить о мерах, предпринимаемых им для устранения последствий указанных событий, действий.

4.2. Поручитель имеет право:

4.2.1. Выдвигать против требований Банка возражения, которые мог бы предоставить Заемщик, даже в случае признания Заемщиком долга и (или) отказа Заемщика от выдвижения своих возражений Банку.

4.2.2. Требовать от Заемщика и Банка в срок не позднее 5 (пяти) рабочих дней с даты получения запроса Поручителя предоставления информации об исполнении Заемщиком обязательств по кредитному договору, в том числе о допущенных нарушениях условий заключенного кредитного договора.

4.2.3. Требовать от Банка (в случае исполнения обязательств за Заемщика по кредитному договору) предоставления документов и информации, удостоверяющих права требования Банка к Заемщику, и передачи прав, обеспечивающих эти требования.

4.2.4. Требовать от Заемщика (в случае исполнения обязательств за Заемщика по кредитному договору в рамках настоящего договора) уплаты процентов на сумму, выплаченную Банку, и возмещения иных убытков, понесенных в связи с ответственностью за Заемщика.

4.2.5. Приостановить перечисление денежных средств в порядке, предусмотренном пунктом 5.7 настоящего договора, в случае несоблюдения (ненадлежащего соблюдения) Банком требований пунктов 5.2-5.5 настоящего договора до момента надлежащего выполнения Банком требований пунктов 5.2-5.5 настоящего договора.

4.3. Заемщик обязан:

4.3.1. Уплатить Поручителю вознаграждение за предоставление поручительства в порядке, сроки и размере, установленные настоящим договором.

4.3.2. В срок не позднее 1 (одного) рабочего дня, следующего за днем нарушения условий кредитного договора, письменно извещать Поручителя обо всех допущенных им нарушениях кредитного договора, в том числе о просрочке уплаты (возврата) суммы основного долга (суммы кредита) и процентов за пользование кредитом, а также обо всех других обстоятельствах, влияющих на исполнение Заемщиком своих обязательств по кредитному договору.

4.3.3. В случае предъявления Банком требований об исполнении обязательств по кредитному договору принять все разумные и доступные в сложившейся ситуации меры к надлежащему исполнению своих обязательств.

4.3.4. Возместить Поручителю (в случае исполнения Поручителем обязательств за Заемщика по кредитному договору в рамках настоящего договора) все денежные средства, выплаченные Банку, а также возместить иные убытки, понесенные Поручителем в связи с ответственностью за Заемщика.

4.3.5. При получении письменного запроса от Поручителя о предоставлении информации об исполнении обязательств по кредитному договору, в том числе о допущенных нарушениях условий заключенного кредитного договора, в срок не позднее 5 (пяти) рабочих дней с даты получения такого запроса предоставить Поручителю в письменной форме указанную в запросе информацию.

4.3.6. При изменении платежных реквизитов и (или) места нахождения в течение 3 (трех) рабочих дней в письменной форме поставить об этом в известность Банк и Поручителя.

4.3.7. Незамедлительно в письменной форме известить Поручителя об исполнении обязательства по кредитному договору, обеспеченного настоящим поручительством.

4.3.8. Ежегодно в течение срока действия настоящего договора, в том числе за год, в котором было предоставлено поручительство, в срок не позднее 1 (первого) апреля года, следующего за отчетным, предоставлять Поручителю на бумажном носителе информацию о деятельности Заемщика (по форме отчетности в соответствии с разделами 1 и 2 форм МП (для микропредприятий), ПМ (для малых предприятий), П-1 (для средних предприятий), формы 1-ИП (для индивидуальных предпринимателей), утвержденных приказом Росстата России от 23.09.2008 N 235).

Непредставление либо нарушение срока представления информации, предусмотренной пунктом 4.3.8 настоящего договора, может явиться основанием для отказа Заемщику в предоставлении поручительства в будущем.

4.4. Заемщик имеет право:

4.4.1. При пролонгации срока возврата кредита и (или) процентов за пользование кредитом против первоначально установленных обратиться письменно к Поручителю с просьбой о продлении срока действия настоящего договора.

4.5.1. Не позднее 3 (трех) рабочих дней с даты вступления настоящего договора в силу предоставить Поручителю копию кредитного договора.

4.5.2. При изменении условий кредитного договора незамедлительно, но в любом случае не позднее 3 (трех) рабочих дней, следующих за днем внесения изменений в кредитный договор, в письменной форме известить об указанных изменениях Поручителя.

При внесении в кредитный договор изменений, влекущих увеличение ответственности Поручителя или иные неблагоприятные последствия для Поручителя, Банк обязан получить от Поручителя предварительное письменное согласие на внесение этих изменений.

4.5.3. При получении письменного запроса от Поручителя о предоставлении информации об исполнении обязательств по кредитному договору, в том числе допущенных нарушениях условий заключенного кредитного договора, в срок не позднее 3 (трех) рабочих дней с даты его получения предоставить Поручителю в письменной форме указанную в запросе информацию.

4.5.4. В срок не позднее 5 (пяти) рабочих дней письменно уведомить Поручителя об исполнении Заемщиком своих обязательств по кредитному договору в полном объеме (в том числе и в случае досрочного исполнения обязательств).

4.5.5. Предоставить в срок не позднее 5 (пяти) рабочих дней с момента получения требования от Поручителя (в случае исполнения обязательств за Заемщика по кредитному договору) документы и информацию, удостоверяющие права требования Банка к Заемщику, и передать права, обеспечивающие эти требования.

Документы Банка передаются Поручителю в подлинниках, а в случае невозможности сделать это - в виде нотариально удостоверенных копий.

Передача документов от Банка Поручителю осуществляется по акту приема-передачи документов.

4.5.6. Предоставить Поручителю копии документов, подтверждающих наличие у Заемщика собственного обеспечения кредита, в срок не позднее 3 (трех) рабочих дней с даты вступления настоящего договора в силу.

4.6. Банк имеет право:

4.6.1. В случае неисполнения (ненадлежащего исполнения) Заемщиком своих обязательств по кредитному договору предъявить требование к Поручителю об исполнении обязательств за Заемщика в порядке и сроки, установленные настоящим договором.

4.6.2. Предоставлять Поручителю документы и информацию в отношении Заемщика, предусмотренные условиями настоящего договора.

5. ПОРЯДОК ИСПОЛНЕНИЯ ДОГОВОРА

5.1. В срок не более 5 (пяти) рабочих дней с даты неисполнения (ненадлежащего исполнения) Заемщиком обязательств по кредитному договору по возврату суммы основного долга (суммы кредита) и (или) уплате процентов за пользование кредитом Банк в письменной форме уведомляет Поручителя об этом с указанием вида и суммы не исполненных Заемщиком обязательств и расчета задолженности Заемщика перед Банком.

5.2. В срок не более 10 (десяти) рабочих дней с даты неисполнения (ненадлежащего исполнения) Заемщиком обязательств по кредитному договору по возврату суммы основного долга (суммы кредита) и (или) уплате процентов за пользование кредитом Банк предъявляет письменное требование (претензию) к Заемщику, в котором указываются: сумма имеющейся задолженности по кредиту и начисленным процентам за пользование кредитом, номера счетов Банка, на которые подлежат зачислению денежные средства, направленные на погашение имеющейся задолженности по кредиту и начисленным процентам, а также срок исполнения требований Банка с приложением выписки по ссудному счету Заемщика.

Одновременно Банк направляет копию указанного выше требования Поручителю.

5.3. Заемщик принимает все разумные и доступные в сложившейся ситуации меры к надлежащему исполнению своих обязательств в срок, указанный в требовании (претензии) Банка.

5.4. В срок не ранее чем в течение 90 (девяноста) календарных дней с даты неисполнения (ненадлежащего исполнения) Заемщиком своих обязательств по кредитному договору Банк принимает все разумные и доступные в сложившейся ситуации меры (в том числе безакцептное списание денежных средств со счета Заемщика, обращение взыскания на предмет залога, предъявление требования по банковской гарантии, поручительствам третьих лиц (за исключением Поручителя) и т.п.) в целях получения от Заемщика невозвращенной суммы основного долга (суммы кредита), уплаты процентов за пользование кредитом и исполнения иных обязательств, предусмотренных кредитным договором.

5.5. По истечении сроков и выполнении процедур, указанных в пунктах 5.2-5.4 настоящего договора, если в порядке, установленном кредитным договором, сумма основного долга не была возвращена Банку, Банк предъявляет требование (претензию) к Поручителю, в котором указываются:

реквизиты договора поручительства;

реквизиты кредитного договора;

сумма требований с разбивкой на сумму основного долга (сумму кредита, займа) и проценты на нее;

расчет ответственности Поручителя по настоящему договору исходя из фактического объема ответственности Поручителя от суммы не исполненных Заемщиком обязательств по кредитному договору (не возвращенной в установленных кредитным договором порядке и сроки суммы кредита и процентов на нее);

номера счетов Банка, на которые подлежат зачислению денежные средства, с указанием платежных реквизитов и назначения платежа(ей) по каждой истребуемой сумме;

срок удовлетворения требования Банка.

Требование (претензия) должно быть подписано уполномоченным лицом и скреплено печатью Банка.

К требованию, указанному в настоящем пункте, прикладываются:

копия документа, подтверждающего правомочия лица на подписание требования (претензии), заверенная нотариусом;

расчет задолженности Заемщика и расчет ответственности Поручителя;

выписки по счетам, подтверждающие задолженность Заемщика перед Банком;

копия требования (претензии) Банка, направленная Заемщику в порядке, предусмотренном пунктом 5.2 настоящего договора;

справка о проделанной работе (дневник мероприятий) с копиями документов, подтверждающих принятые меры и проведенную работу Банком в отношении Заемщика (в том числе безакцептное списание денежных средств со счета Заемщика, взыскание залога, предъявление требования по банковской гарантии, поручительствам третьих лиц (за исключением Поручителя) и иные мероприятия) в целях получения от Заемщика невозвращенной суммы кредита, уплаты процентов за пользование кредитом и исполнения иных обязательств, предусмотренных кредитным договором.

Все документы, представляемые с требованием (претензией) Банка к Поручителю, должны быть подписаны уполномоченным лицом и скреплены печатью.

5.6. Поручитель в срок не позднее 3 (трех) рабочих дней с даты получения требования (претензии) Банка, но в любом случае до удовлетворения требования Банка в письменной форме уведомляет Заемщика о предъявлении Банком указанного требования (претензии).

5.7. Поручитель при отсутствии возражений и соблюдении Банком требований пунктов 5.2-5.5 настоящего договора обязуется в срок, указанный в требовании Банка, либо в срок не позднее 10 (десяти) рабочих дней с даты получения требования Банка перечислить денежные средства на указанные Банком счета.

При наличии возражений Поручитель в течение 5 (пяти) рабочих дней направляет в Банк письмо с указанием всех имеющихся возражений.

В случае несоблюдения (ненадлежащего соблюдения) Банком требований пунктов 5.2-5.5 настоящего договора срок, указанный в пункте 5.7 настоящего договора, исчисляется с момента устранения Банком выявленных Поручителем недостатков.

5.8. К Поручителю, исполнившему обязательства по настоящему договору (обязательства за Заемщика по кредитному договору), переходят права требования в том же объеме, в котором Поручитель фактически удовлетворил требования Банка.

5.9. Обязательства Поручителя считаются исполненными надлежащим образом с даты предъявления Поручителем в банк поручения на перечисление средств со счета при наличии на нем достаточного денежного остатка на день платежа Банку, в пользу которого осуществляется выплата.

6. СРОК ДЕЙСТВИЯ ПОРУЧИТЕЛЬСТВА

6.1. Срок действия поручительства по настоящему договору прекращается по истечении 120 (ста двадцати) календарных дней начиная со дня, следующего за днем, указанным в кредитном договоре, обеспеченном настоящим поручительством, как окончательный срок возврата кредита (окончательный срок исполнения обеспеченного настоящим поручительством обязательства), а именно «___» ___________ 20__ г.

6.2. Действие поручительства по настоящему договору прекращается в случаях:

6.2.1. Прекращения обеспеченного поручительством обязательства Заемщика по кредитному договору с Банком (в случае надлежащего исполнения Заемщиком своих обязательств по кредитному договору), а также в случае изменения этого обязательства, влекущего увеличение ответственности или иные неблагоприятные последствия для Поручителя, без согласия Поручителя.

6.2.2. В случае отказа Банка от надлежащего исполнения кредитного договора, предложенного Заемщиком или Поручителем.

6.2.3. В случае перевода долга на другое (кроме Заемщика) лицо по обеспеченному поручительством обязательству (кредитному договору), если Поручитель не дал Банку письменного согласия отвечать за нового Заемщика.

6.2.4. В случае принятия Банком отступного.

6.2.5. В иных предусмотренных законом случаях.

6.3. Прекращение действия поручительства по настоящему договору влечет прекращение обязательств Поручителя по настоящему договору.

7. ПОРЯДОК ИНФОРМАЦИОННОГО ОБМЕНА

7.1. Заемщик дает согласие на предоставление Банком информации о Заемщике (документы и иные сведения) Поручителю в соответствии с условиями настоящего договора.

7.2. Заемщик дает согласие на использование информации о нем в целях и объеме, предусмотренном статьей 8 Федерального закона от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

8. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

8.1. Все споры и разногласия, которые могут возникнуть при исполнении настоящего договора, разрешаются Сторонами путем переговоров.

8.2. В случае невозможности разрешения разногласий путем переговоров такие разногласия подлежат рассмотрению в Арбитражном суде Московской области.

9. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

9.1. Лица, подписывающие настоящий договор, гарантируют наличие у них полномочий на его подписание и отсутствие каких-либо известных им ограничений на его заключение в силу положений учредительных документов, доверенности и действующего законодательства.

9.2. Любые изменения настоящего договора действительны при условии, что они совершены в письменной форме, подписаны уполномоченными представителями Сторон и скреплены оттисками печатей Сторон.

9.3. В случае несоблюдения требований настоящего договора об уведомлении Сторон о внесении изменений в учредительные документы, о смене руководителя, изменении места нахождения (адреса), платежных (банковских) реквизитов, изменении контактной информации непроинформированная (несвоевременно проинформированная) Сторона не несет ответственности за негативные последствия использования устаревшей информации.

9.4. Настоящий договор составлен в трех экземплярах, имеющих равную юридическую силу, по одному экземпляру для каждой из Сторон.

9.5. Во всем остальном, что не урегулировано настоящим договором, Стороны руководствуются действующим законодательством Российской Федерации.

), именуемый в

дальнейшем “Кредитор”, (жи) _____________, действующего на основании

С одной стороны, и “_________”, именуемый в дальнейшем “Поручитель”, в лице господина

(жи) _____________, действующего на основании _____, с другой стороны, вместе именуемые далее

Стороны, договорились о нижеследующем:

1 Предмет Договора

1.1 Поручитель принимает на себя обязательство отвечать перед Кредитором на условиях и в

соответствии с настоящим Договором за исполнение господами ___________________ (паспорт

_______________________), проживающим по адресу: ________________, и _________________

(паспорт___________________), проживающей по адресу: ____________________________,

выступающими в качестве солидарных заемщиков (далее “Заемщик”), всех их обязательств по

Кредитному договору № _____ от «__» ________ 200_ года, заключѐнному Кредитором в городе

ежемесячных платежей по возврату кредита, уплате процентов за пользование кредитом и пеней при

просрочке в исполнении обязательств, так и в части обязательств по полному возврату суммы кредита,

уплате процентов за пользование кредитом и пеней при просрочке исполнения обязательств.

Поручитель ознакомлен со всеми условиями указанного выше кредитного договора, а именно:

Сумма кредита - ____________________;

Срок - ____ месяцев, считая с даты фактического предоставления кредита,

Погашение кредита и уплата начисленных процентов путем выплаты Заемщиком ежемесячных

Поручителя перед Кредитором, а также в целях погашения неустойки, начисленной Поручителю за такую

просрочку.

2.7 Днем надлежащего исполнения Поручителем обязательств по настоящему Договору Стороны

считают день поступления средств от Поручителя на счет Кредитора.

2.8 Поручитель вправе выдвигать против требований Кредитора возражения, основанные на

в целях проведения Кредитором маркетинговых исследований рынка банковских услуг;

В целях проведения работ по автоматизации деятельности Кредитора и работ по обслуживанию

средств автоматизации.

3 Ответственность Сторон

3.1 В случае неисполнения или ненадлежащего исполнения Поручителем обязательств в

соответствии с пунктом 2.6. настоящего Договора Поручитель дополнительно уплачивает Кредитору 5

неустойку в виде пени из расчета 0,2% (Ноль целых две десятых) процента от суммы, подлежащей

уплате, за каждый календарный день просрочки.

3.2 При непредставлении Кредитором Поручителю документов, удостоверяющих требование к

Заемщику, согласно п.2.3.1. настоящего Договора, Кредитор уплачивает Поручителю неустойку в виде

пени из расчета 0,1% (ноль целых одна десятая процента) процента от суммы уплаченной Поручителем

в качестве полного исполнения обязательств в соответствии с настоящим Договором, за каждый

календарный день просрочки.

3.3 В случае недостаточности денежных средств Поручителя, поступивших на счет Кредитора для

исполнения обязательств по настоящему Договору, в полном объеме устанавливается следующая

очередность погашения требований Кредитора:

В первую очередь - требование, возникшее по основаниям вышеуказанного Кредитного договора;

Во вторую очередь - требование по уплате неустойки за несвоевременное исполнение

Поручителем обязательств в соответствии с п.3.1. настоящего Договора.

4 Сроки поручительства

4.1 Досрочно поручительство прекращается либо с прекращением обеспеченного им обязательства

на основании надлежащего исполнения его Заемщиком, либо в случае надлежащего исполнения

настоящего Договора Поручителем, а также и в иных случаях, установленных законом.

4.2 Настоящий Договор вступает в силу с даты его подписания Сторонами и действует до полного

исполнения обязательств по Кредитному договору.

5 Прочие условия

5.1 Не допускается изменение условий вышеуказанного Кредитного договора, влекущих увеличение

ответственности Поручителя, без согласования с последним. Поручитель согласен с тем, что

уменьшение размера ежемесячного аннуитетного платежа, а также уменьшение срока кредитования в

связи с осуществлением Заемщиком частичного досрочного погашения кредита, в соответствии с

условиями вышеуказанного Кредитного договора, не является изменением его условий и не влечет

увеличение ответственности Поручителя по сравнению с оговоренной в настоящем Договоре.

5.2 Поручитель согласен с тем, что передача прав по закладной, удостоверяющей права владельца

закладной на получение обеспеченного ипотекой денежного обязательства и право залога по договору об

ипотеке, новому лицу не является изменением условий Кредитного договора и не влечет увеличение

ответственности Поручителя по сравнению с оговоренной в настоящем Договоре и настоящий договор

поручительства сохраняет действие в полном объеме.

5.3 Во всем, что не предусмотрено настоящим Договором, Стороны руководствуются действующим

законодательством РФ.

5.4 Стороны предпримут все меры к разрешению возможных споров по настоящему Договору путем

переговоров. В случае недостижения согласия, споры подлежат рассмотрению и разрешению по

существу в компетентном суде либо по месту нахождения Кредитора (при заключении Договора в

филиале Кредитора – по месту нахождения филиала Кредитора, указанного в Договоре; при

заключении Договора в Кредитно-кассовом офисе Кредитора - по месту нахождения подразделения

Кредитора, указанного в п. __ Договора, либо по месту нахождения филиала Кредитора в том же

субъекте Российской Федерации), либо по месту регистрации Поручителя, либо по месту заключения

или исполнения Договора, либо в Таганском районом суде г. Москвы (при заключении Договора в

филиале или Кредитно-кассовом офисе Кредитора – в _________ (указать региональный суд общей

юрисдикции из списка судов) – по выбору истца. Если Кредитор обращается за получением судебного 6

приказа по требованиям Кредитора по настоящему Договору, Кредитор вправе обратиться в 371

судебный участок Таганского районного суда г. Москвы (при заключении Договора в филиале или

Кредитно-кассовом офисе Кредитора – в _________ (указать судебный участок из Списка мировых

судей). При рассмотрении споров применяется право Российской Федерации.

5.5 Стороны обязаны известить друг друга в 10 (Десяти) дневный срок об изменении наименования,

реквизитов и наличии других обстоятельств, которые могут повлиять на исполнение Сторонами

обязательств по настоящему Договору.

5.6 Настоящий Договор составлен в двух экземплярах, имеющих равную юридическую силу, по

одному для каждой Стороны.

6 Реквизиты и подписи Сторон

Кредитор:

Акционерный коммерческий банк «Абсолют Банк» (закрытое );

местонахождение: 127051, г. Москва, Цветной бульвар, д. 18;

место нахождения филиала: ____________ (указывать только филиалам)

наименование Кредитного отдела: _______________

корр. счет № 000, ;

Absolut Bank, Moscow, Russia;

Для расчетов в долларах США (USD):

KBC BANK NV; 1177 Avenue of the Americas, New York, NY10036;

; Acc. 18301701;

Для расчетов в Евро (EURO):

KBC BANK NV; Havenlaan 2, B – 1080 Brussels, Belgium

; Acc. 488591799660.

Кредитор: _____________________________ /

Институт поручительства постепенно упраздняется и все менее используется банками в виде дополнительного вида гарантий. Крупные можно получить без привлечения поручителей в ряде кредитных организаций страны.

Вместе с этим, крупнейшие организации, такие как Сбербанк, банковская группа ВТБ, Альфа-Банк, Россельхозбанк и прочие допускают или требуют обязательное привлечение поручителей по ряду своих кредитных программ. Порядок привлечения поручителя, его права и обязанности, а также степень возможной ответственности, регулируются законодательством.

Кто такие поручители и для чего они нужны

Исчерпывающее толкование данного термина дается в ст. 361 ГК РФ. Так, поручителем в кредитном договоре является третье лицо, которое отвечает за исполнение заемщиком его обязанностей в полной мере или в их определенной части. Поручитель принимается за гаранта исполнения должником его прямых обязанностей.

Суть понятия «поручительство» сводится к тому, что при неисполнении (или при не должном исполнении) титульным заемщиком его обязанностей, ответственность по договору перекладывается на поручителя. До этого кредитная организация предпринимает все законные меры по взысканию средств с титульного заемщика.

При привлечении поручителя заемщик повышает свои шансы не только на фактическое получение кредита, но еще и на более выгодные условия по договору. Наличие поручителя резко снижает возможные кредитные риски банка, поэтому заявка с большей долей вероятности будет одобрена. В частности это касается договоров, по которым выделяются крупные кредитные суммы.

Кто может выступать в роли поручителя

Законодательно круг лиц, которые могут быть поручителями, нигде не закреплен. Требования к таким лицам находятся в исключительном ведении кредитных организаций. Данная преференция закрепляется за банками, которые вправе сами решать, кто может выступать гарантом по их кредитным программам.

Учитывая общие показатели и требования банков, можно описать круг требований, которые предъявляются к потенциальным поручителям. Исходя из этих требований, можно примерно представить, кто рассматривается банками в роли поручителей. Список требований следующий:

- наличие родственных связей – некоторые банки настаивают, чтобы поручитель и титульный заемщик находились в близких родственных связях;

- платежеспособность – к поручителю предъявляются ровно те же требования, которые предъявляются к платежеспособности заемщика;

- возраст – как правило, возраст поручителя должен отвечать требованиям по возрастному цензу для оформления данного кредита;

- место проживания – регион проживания поручителя и заемщика должен совпадать;

- документальное обеспечение – поручитель предоставляет те же документы и справки, которые предоставляет банку титульный заемщик;

- кредитная история – стандартные требования, согласно которым кредитная история не должна показывать на допущенные грубейшие нарушения, как в рамках поручительства, так и по договорам, где потенциальный поручитель выступал в роли заемщика.

Так же поручитель не должен иметь судимостей, быть официально трудоустроенным. Наличие открытых кредитных обязательств у потенциального поручителя приведет к отказу банка в заключении договора. Кредитная организация должна быть уверена, что поручитель сможет должным образом исполнить взятые на себя обязательства. Поэтому наличие непогашенных кредитов рассматривается как существенная помеха к нормальному исполнению обязательств.

Отказ в допуске конкретного поручителя не является отказом в заключении кредитного соглашения. В этом случае заемщику укажут на привлечение другого кандидата на роль поручителя. Требовать озвучить причину отказа нет смысла, так как она, как и в случае с отказом в выдаче кредита, никогда не озвучивается кредитными организациями.

По любым кредитным соглашениям в роли поручителя могут выступать физические и юридические лица. По сложившейся практике банки отдают большее предпочтение первому варианту. В некоторых случаях кредитная организация налагает запрет на привлечение в качестве поручителя компанию или организацию. И такой запрет не может считаться нарушением.

Права и обязанности поручителя

Совокупные права и обязанности разграничиваются по двум направлениям: в силу закона или по условиям договора. Первое направление не может пересматриваться сторонами, так как имеет императивный (обязательный) характер. Во втором случае условия назначаются сторонами – де-факто, кредитная организация назначает эти условия единолично, по своему усмотрению.

Преференции и обязанности действующего поручителя начинают действовать с момента заключения дополнительного соглашения. При этом использование прав или исполнение обязательств поручителем всегда увязываются с действиями (или с бездействием) титульного заемщика.

Обязанности поручителя

Если основной заемщик не исполняет ранее взятые на себя обязательства, то кредитная организация выдвигает совокупные требования к поручителю. В объем требований входит погашение всех обязательств, предъявленных к основному заемщику. То есть, поручитель должен будет погасить все платежи по договору, включая штрафные санкции, которые банк предъявляет титульному заемщику. Начисление штрафных процентов в отношении заемщика приравнивается к начислению и в отношении поручителя.

Для нормального исполнения обязанностей и для получения дополнительных гарантий, кредитная организация, в процессе исполнения договора, предъявляет к поручителям те же требования, что и в отношении титульных заемщиков. Следовательно, помимо погашения задолженности, поручители обязаны:

- по требованию банка представлять любые документы, справки, прочие данные, в установленный срок;

- информировать кредитора об изменениях текущего финансового положения, затрудняющих исполнение обязательств – потеря работы, оформление кредита в сторонней организации, продажа ликвидного имущества;

- сообщать организации о смене места постоянного пребывания;

- сообщать о возбуждении уголовного дела или подаче в отношении себя гражданского иска, либо о наложении санкций на ликвидное имущество;

- предоставлять данные о значительном ухудшении физического состояния – присуждение степени инвалидности, долгосрочная потеря трудоспособности;

- совершать любые другие действия по первому требованию кредитной организации.

Так же поручитель обязуется сообщать кредитной организации о местонахождении титульного заемщика, если последний длительное время не выходит на связь с организацией. Неисполнение этих обязанностей дает банку право на обращение в судебные инстанции. При подаче иска в отношении титульного заемщика, действующий поручитель несет совокупную солидарную ответственность, с возможным взысканием его ликвидного имущества.

Права поручителя

Для уравнивания положения всех лиц, участвующих в исполнении договора, законодательно предусмотрен список прав, которыми поручители могут воспользоваться независимо от банка на этот счет. В первую очередь, поручитель пользуется теми же правами, что и основной заемщик. Значит, он имеет право требовать у банка любые документы и прочую информацию, и банк, по первому требования лица, обязуется предоставить запрошенные данные.

Помимо этого поручитель может выказывать возражения относительно требований банка, как в досудебном порядке, так и в рамках производства по делу. В процессе взаимодействия с заемщиком, поручитель может составлять в адрес последнего претензии и взаимодействовать с ним любым другим образом.

Учитывая, что от поручительства отказаться нельзя, после исполнения требований банка, действующий поручитель может обратиться в суд на предмет взыскания выплаченной банком суммы с основного заемщика (ст. 365 ГК РФ). При должном исполнении поручителем взятых на себя обязанностей, суды, при рассмотрении таких вопросов, становятся на их сторону.

: Наконец, поручитель имеет право не исполнять свои обязанности в части полной / частичной уплаты долга основного заемщика, если имеются основания полагать, что банк может удовлетворить свои требования при действиях, направленных в отношении должника.

Заключение договора поручительства

К заключению договора поручительства профильное законодательство выдвигает определенные требования. Следует отметить, что с одобренным поручителем заключается отдельный договор, имеющий соответствующее наименование. В кредитном договоре должен быть раздел, указывающий на наличие в правоотношениях третьего лица, с отсылкой к договору поручительства.

Дополнительный договор может заключаться одновременно с основным, или после заключения основного договора. Первый вариант применяется чаще – сразу после заключения кредитного договора заключается и дополнительный договор поручительства. Текст документа выдерживает следующую структуру:

- реквизиты поручителя – полные данные, с указанием инициалов и места постоянного проживания;

- наименование договора, по которому предусматривается поручительства – информация с суммами, сроками, штрафными санкциями;

- информация о банке и о заемщике – приводится выдержка из основного договора;

- степень ответственности привлекаемого поручителя;

- случаи, при которых кредитор выдвигает требования к поручителю;

- ответственность сторон;

- ссылки на дополнительные документы.

Как и любое другое соглашение, договор поручительства заключается только при свободной воле потенциального поручителя. Заключение предусматривается только в письменной форме. При несоблюдении письменной формы дополнительное соглашение считается ничтожным. В случае признания недействительности кредитного соглашения, недействительным автоматически признается и договор поручительства.

В обратном направлении данное правило не работает. Если договор поручительства признается недействительным, это может не предполагать недействительность основного соглашения. В большей степени здесь в расчет берется позиция самой кредитной организации.

Если потенциальный поручитель состоит в официальном браке, то согласия второго супруга на заключение соглашения поручительства не потребуется. Кредитные организации не могут требовать наличия такого согласия. Действие договора поручительства по определению начинается одновременно с действием кредитного договора, поэтому оба соглашения заключаются в один день.

В современной практике банки для своих клиентов выполняют операции, связанные со снижением риска от потерь, вызванных недобросовестным исполнением контрагентами своих обязательств. Поскольку в отдельных операциях присутствуют как объективные экономические риски, так и сильная зависимость их исполнения от субъективного желания обязанной стороны, это лишает их устойчивости, необходимой для гражданского оборота. Интересы сторон, участвующих в реализации, например, кредитной, внешнеторговой или иных сделок, могут быть достигнуты, если при их заключении будет использовано определенное обеспечение этих сделок со стороны банка. Действующим законодательством предусмотрен открытый перечень способов обеспечения обязательств, который активно используется в банковской практике.

В своей практической деятельности российские банки активно выполняют операции, связанные с предоставлением или использованием поручительств, банковских гарантий, залога денежных средств, страхования ответственности за невыполнение контракта.

Однако не все они используются банками в равной степени широко. В частности, это касается страхования. С 2010 г. государство, как заказчик, исключает такую форму обеспечения исполнения контракта, как страхование ответственности, и переходит к форме предоставления договора поручительства . После победы в тендере исполнитель должен предоставить обеспечение контракта именно в виде банковской гарантии. В свою очередь, передача в залог денежных средств не удобна из-за того, что предусматривает вывод денежных средств из оборота на длительный срок. Наиболее доходной для банка является гарантия, но проблема в длительности ее оформления, поскольку это оформление происходит на условиях, аналогичных условиям оформления кредита, а следовательно, может требовать открытия счета и внесения залога. Поэтому на сегодняшний день для банка поручительство является быстрой и наименее хлопотной операцией.

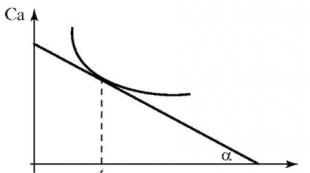

В настоящее время в нашей стране четко прослеживается развитие, с одной стороны, вещных способов обеспечения сделок в сочетании с поручительством, а с другой - обезличенных гарантий, при которых риск неисполнения несет широкий круг лиц. Наибольший интерес банков к таким операциям обусловлен, прежде всего, тем, что они ему наиболее выгодны. Данные виды операций не учитываются па балансе банка, а следовательно, не концентрируют риск в активе баланса. В то же время они отражаются в отчетах о финансовых результатах, поскольку приносят банку доход. Они осуществляются для клиента на платной основе, при этом банк получает комиссионное вознаграждение (табл. 12.1). В современной российской банковской практике сложился определенный уровень комиссии за выдачу поручительств и гарантий. Тариф на срок исполнения контракта может колебаться от 1 до 5% и более, но при этом оговаривается минимальная сумма в рублях. Например, для юридических лиц, обращающихся по сделкам с госзаказом, она может устанавливаться в размере не меньше 20 000 руб. Характерно, что конкретные ставки, под которые предоставляются гарантии банка, значительно ниже, чем ставки по кредитованию в денежной форме. Они зависят от вида гарантии, срока и валюты гарантии, а также от финансового состояния заемщика (принципала) и состава предоставленного ему обеспечения.

Таблица 12.1

Условия и тарифы предоставления поручительств и гарантий в коммерческом банке "АСПЕКТ" в 2010 г.

Запрашиваемая за предоставление гарантии или поручительства банком с клиента сумма складывается из платы за оформление и платы за пользование кредитом, которая варьируется в зависимости от вида ответственности поручителя. Если клиент не воспользовался поручительством, плата за пользование кредитом ему может быть возмещена полностью, частично либо не возвращаться вовсе.

Наиболее удобный для банка способ оплаты услуг по предоставлению поручительства или гарантии - единовременный платеж, который клиент вносит после согласования банком- иоручителем и кредитором заемщика условий договора поручительства или после согласования банком-гарантом и кредитором принципала условий гарантии, если выдается именная банковская гарантия. Плату за оформление и пользование гарантией должен внести именно принципал, в противном случае банк по требованию плательщика обязан возвратить полученную сумму.

Анализ практической деятельности показывает, что банк, как и любое другое лицо, может использовать поручительство и банковскую гарантию как способы обеспечения исполнения обязательств или как форму кредитования. Так, при предоставлении клиентам кредитов банк может выступать как кредитор заемщика, принимающий поручительство или банковскую гарантию, как поручитель или гарант, кредитующий клиента и принимающий на себя ответственность за него перед третьими лицами.

Принимая поручительство или банковскую гарантию за третье лицо, банк фактически получает еще одного вспомогательного должника, поэтому банки чаще принимают поручительства но обязательствам клиентов, чем сами являются поручителями. Исполнение обязательства должником в этом случае гарантировано обязательством других лиц перед кредитором, который приобретает право общего залога, т.е. возможность обеспечивать свое требование всем имуществом тех, кто принял на себя обязательство. При этом закон запрещает требовать от поручителя исполнения обязательств путем зачета встречного требования к заемщику или бесспорного взыскания с него средств.

Выступая в качестве гаранта или поручителя, банк выдает кредит своим клиентам потому, что сам по каким-либо основаниям не может его выдать, но, чтобы заемщик продолжал оставаться клиентом, банк гарантирует погашение кредита. Такой кредит также не отвлекает собственные кредитные средства банка, а дает возможность клиенту получить их от третьего лица, и, так как кредитор но основному обязательству клиента приобретает право общего залога на имущество банка, последнему необходимо обеспечить свои интересы каким-либо имущественным способом, например залогом.

Поэтому банковская гарантия предоставляется лишь при условии ее обеспеченности движимым и недвижимым имуществом (целостные имущественные комплексы, здания, сооружения, квартиры, транспортные средства, оборудование, товары в обороте); финансовыми активами заемщика (залог имущественных прав на денежные депозиты); гарантиями иных банков; финансовым или имущественным поручительством третьих лиц.

Выбирая вид обязательства, банк учитывает различия поручительства и банковской гарантии.

Поручительство основано на том, что:

- поручитель обязуется перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или частично;

- при неисполнении обязательства должником перед кредитором поручитель и должник отвечают перед кредитором солидарно. Поручитель отвечает перед кредитором в том же объеме, как и должник, включая уплату процентов, возмещение судебных издержек но взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательства должником, если иное не предусмотрено договором поручительства;

- лежащее в основе поручительства обязательство является акцессорным , т.с. дополнительным но отношению к основному обязательству заемщика. При уступке требования договор поручительства следует судьбе основного кредитного договора, и прекращение основного обязательства прекращает также обязательство и поручительства;

- к поручителю переходят права требования в объеме, в котором поручитель исполнил свои обязательства перед кредитором;

- отказ со стороны поручителя выполнять свои обязательства влечет за собой наложение судом иска, который будет к нему предъявлен в течение полугода по наступлении срока формального признания должника несостоятельным.

Различают поручительство на срок и без указания срока. При этом в первом случае при неисполнении сделки банк, как кредитор, обращается к поручителю в форме взыскания, а во втором в форме простого запроса: не желает ли поручитель учинить платеж вместо должника?

Основанием поручительства является договор поручительства (поручения). Он может быть заключен либо составлением одного документа, подписанного поручителем и кредитором, либо обменом документами посредством почтовой, телеграфной, телетайпной, электронной и иной связи, позволяющей достоверно установить, что документ исходит от стороны по договору.

Широкое распространение получило заключение договоров поручительства при выдаче банковских ссуд физическим лицам, к поручителям которых наряду с заемщиками обычно предъявляются требования: дееспособность до пенсионного возраста, стабильный заработок, подтвержденный документально, а также иное имущество для исполнения обязательств, безупречная кредитная история и т.д. К юридическим лицам устанавливаются свои требования. Так, например, после 2 августа 2010 г. к поручителю как юридическому лицу, работающему с госзаказами, стали предъявляться следующие требования:

- 1)капитал и резервы поручителя должны составлять не менее 300 млн руб. и превышать размер поручительства не менее чем в 10 раз;

- 2)чистая прибыль поручителя должна не менее чем в 3 раза превышать размер поручительства, или размер чистой прибыли поручителя должен составлять более чем 100 млн руб.;

- 3) стоимость основных средств (в части зданий) поручителя должна составлять не менее чем 300 млн руб. и превышать не менее чем в 10 раз размер поручительства, или стоимость указанных основных средств (в части зданий) должна составлять более чем 1 млрд руб.

Соответствие поручителя вышеуказанным требованиям определяется но данным бухгалтерской отчетности за два последних отчетных года.

Поручительство не требует ни нотариального удостоверения, ни государственной регистрации. Допускается в качестве обязательства подпись на акте того договора, к которому относится поручительство, поскольку и само поручительство представляется, собственно, договором не самостоятельным, а дополнительным, относящимся к другому договору как к главному, обеспечиваемому поручительством. Как правило, договор поручительства заключается непосредственно в банке. При несоблюдении того правила, что поручитель обязуется перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части, основной кредитный договор считается недействительным, что делает недействительным и договор поручительства. Таким образом, кредитное поручительство выступает как предел, по которому банк гарантирует состоятельность своего клиента при проведении им финансово-коммерческих операций с третьим лицом. Практически это один из видов кредитных операций.

Договор поручительства прекращается по одному из пяти оснований :

- 1) с прекращением обеспеченного поручительством обязательства;

- 2) в случае изменения обязательства, обеспеченного поручительством, влекущего увеличение ответственности или иные неблагоприятные последствия для поручителя, без согласия последнего;

- 3) с переводом на другое лицо долга по обеспеченному поручительством обязательству, если поручитель не дал кредитору согласия отвечать за нового должника;

- 4) с отказом кредитора принять надлежащее исполнение, предложенное должником или поручителем;

- 5) с истечением указанного в договоре поручительства срока, на который оно дано.

Гарантия - это письменное обязательство банка-гаранта произвести по просьбе заемщика платеж требуемой денежной суммы в пользу его кредитора в соответствии с условиями даваемого гарантом обязательства, наличие которых оговорено в гарантии . Смысл банковской гарантии состоит в том, что если клиент не оплатил сумму задолженности по контракту, то в установленном порядке это за него сделает банк. В этом случае оплаченная банком сумма подлежит возмещению клиентом в порядке, предусмотренном договором и законодательством.

Гарантии используются для обеспечения расчетов но заключенным договорам, чаще всего за товары, работы, услуги. Необходимость в получении банковских гарантий может возникать у клиентов в следующих случаях: участие в тендерах на предоставление товаров и услуг; заключение договоров на предоставление товаров и услуг; осуществление внешнеэкономических финансовых операций.

Для банковской гарантии характерно следующее:

- самостоятельность и независимость от основного обязательства. Гарант не способен освободится от исполнения своих обязанностей, даже если основное обязательство прекратилось или было признано недействительным;

- гарантия не может быть отозвана гарантом, право требования но ней не может быть передано другому лицу, если в самой гарантии не предусмотрена такая возможность;

- требование бенефициара должно быть представлено гаранту до окончания срока, указанного в ней, и в пределах суммы, на которую она выдана;

- принципал уплачивает гаранту вознаграждение за выдачу банковской гарантии;

- банковская гарантия высоко формализована и любое несоответствие условиям гарантии делает требования по ней ничтожными.

В зависимости от количества участвующих банков различают гарантии:

- прямые - банк-гарант по заказу клиента составляет гарантию непосредственно в пользу бенефициара;

- опосредованные - банк, отвечающий за возмещение (первичный банк), по заказу клиента заказывает у иностранного банка- корреспондента (вторичного банка) гарантию в пользу бенефициара;

- подтвержденные - вторичный банк дополнительно к первичному банку берет на себя обязательство в пользу бенефициара путем авалирования.

В зависимости от особенностей участия банка-гаранта в проведении сделок могут быть :

- гарантия исполнения договора - в случае непоставки (неполной поставки) товара покупателю банк обязуется произвести платеж бенефициару в пределах указанной в гарантии суммы;

- гарантия возврата аванса покупателю , который внес аванс, - если продавец не выполнит своих обязательств по поставке и не вернет своевременно аванс;

- гарантия коносамента - применяется, когда платеж осуществляется с помощью документарного аккредитива, а транспортным документом является коносамент. Банк импортера может дать владельцу судоходной компании или экспедитору гарантию на получателя товара;

- гарантия предложения (тендерная гарантия) - применяется при международных торгах, когда от участников требуют вместе с предложением предоставить гарантию банка, способную покрыть расходы организатора на повторные торги, если фирма, выигравшая тренд, откажется от подписания контракта;

- гарантия платежа - составляется банком импортера в пользу банка экспортера и обеспечивает согласованное проведение платежа по торговой сделке;

- гарантия возврата кредита - может быть выдана банком кредитору в качестве обеспечения возврата кредита;

- банковская таможенная гарантия (уплаты таможенных платежей) - выдается предприятиям-импортерам, чтобы они могли обеспечить таможенные платежи, оплатить штрафные санкции за потерю, порчу, выдачу товаров без разрешения таможенных органов в нарушение установленных сроков вывоза с таможенного склада;

- гарантии для туристического бизнеса;

- контргарантия - гарантия, выдаваемая банком-контргарантом по заявлению клиента (заявителя) в пользу банка-гаранта.

В последнем случае в договоре содержится инструкция предоставить за клиента гарантию в пользу его иностранного партнера заемщика с обязательством уплаты банку-гаранту в соответствии с условиями контргарантии денежной суммы но получению письменного требования на оплату. Данную схему можно использовать также, если у бенефициара по гарантии возникают сомнения в надежности гарантии банка, обслуживающего его партнера-заявителя. Тогда банк может выпустить свою гарантию в пользу компании-бенефициара после получения контргарантии от банка-контргаранта.

Этапы проведения операций по выдаче и использованию гарантий таковы:

- 1) принятие банком решения о возможности работы с клиентом;

- 2) согласование условий обеспечительных документов;

- 3) заключение договора;

- 4) мониторинг договора.