Проводки по розничной выручке и оформление кассовых документов. Правила заполнения приходно-кассового ордера, с примерами Ндс в приходном кассовом ордере

Н.В. ОТОЧИНА,

главный бухгалтер

Ю.С. СЕМЕНОВА,

эксперт журнала «Главбух»

Новый Федеральный закон № 54-ФЗ «О применении контрольно-кассовой техники...» (далее – Закон № 54-ФЗ) изменил порядок оформления документов при продаже за наличные. Теперь продавец должен выбивать кассовый чек, даже если покупателем является юридическое лицо. Когда законодатели объявили об этом нововведении, показалось, что от него пострадают только организации, торгующие за наличные, – у них действительно появилась масса новых проблем.

Однако через некоторое время схватились за голову и бухгалтеры фирм-покупателей: им закон тоже прибавил трудностей. А именно: стало не ясно, как должны быть оформлены документы, чтобы «входной» НДС можно было принять к вычету. Предприятия же, которые в целях налогообложения определяют расходы «по оплате», столкнулись еще с одной сложностью. Налоговики отказываются признавать их расходы, если они не подтверждены кассовым чеком.

Все эти проблемы можно преодолеть, если хорошенько разобраться в требованиях чиновников и понять, насколько они законны. Тогда вы сможете поступать так, как удобно не налоговикам, а вашему предприятию. В этом вам и поможет наш материал.

При каких условиях можно возместить НДС?

Общие условия возмещения «входного» налога на добавленную стоимость прописаны в пункте 2 статьи 171 и в пункте 1 статьи 172 Налогового кодекса РФ. Их четыре, и выполнить фирма должна все.Первое условие: приобретенные товары, работы или услуги организация должна учесть на соответствующих бухгалтерских счетах на основании первичных документов. Стоит подчеркнуть, что в данном случае имеется в виду не та первичка, которую вам выписал продавец (накладная, фактура и др.). Речь идет о документе, который оформила ваша организация, приходуя ценности. Так, ставя на учет основные средства, следует составить акт о приемке-передаче по форме № ОС-1. Для поступивших материалов выписывают приходный ордер по форме № М-4. Исключением являются работы и услуги. На них специального документа бухгалтер организации-покупателя не оформляет. Их приходуют на основании акта, подписанного обеими сторонами, или другого документа, который выдал продавец.

Второе условие: товары (работы, услуги), а также «входной» налог по ним вы должны оплатить. Третье: вычет возможен, только если ваша фирма является плательщиком НДС и приобретенные ценности вы намереваетесь использовать в деятельности, облагаемой этим налогом.

И наконец, четвертое: от поставщика нужно получить счет-фактуру. Отметим, что пункт 3 статьи 168 Налогового кодекса РФ обязывает поставщика выписать вам этот документ в течение 5 дней со дня отгрузки. Чтобы получить этот документ, представитель вашей организации должен предъявить поставщику доверенность. В противном случае сотрудник организации будет считаться частным лицом. А частным лицам счета-фактуры не выдают (п. 7 ст. 168 Налогового кодекса РФ).

Какие документы подтверждают оплату?

Итак, теперь при каждой продаже за наличные поставщик обязан выбивать чек ККТ. Исключение составляют лишь те операции, которые указаны в пункте 3 статьи 2 Закона № 54-ФЗ.Но продавцы до сих пор действуют вразнобой: кто-то не понял новых норм, кто-то не купил аппарат. Одни выдают покупателям и кассовые чеки, и корешки к приходным кассовым ордерам. Другие – только чеки. А бывают случаи, когда чек вообще не выдается и продавец по старинке обходится только «приходником».

Сразу скажем, что последний случай является грубым нарушением требований Закона № 54-ФЗ. И за него организа-

ция-продавец может быть оштрафована на 30 000–40 000 руб.

(300–400 МРОТ). Это установлено статьей 14.5 Кодекса РФ об административных правонарушениях (КоАП РФ). Кроме того, штраф могут взыскать с руководителя предприятия и кассира. Покупатель же за то, что ему не выдали кассового чека, ответственности не несет.

Что касается двух других ситуаций, то и та и другая имеют право на жизнь. Ведь даже работники налоговых органов разных регионов так и не пришли к единому мнению о том, как нужно оформлять наличные расчеты – только чеком ККТ или еще и приходником. Рассмотрим особенности возмещения «входного» НДС в каждом из этих случаев.

Оплату подтверждает кассовый чек

Если в подтверждении того, что вы оплатили покупку, продавец выдал вам кассовый чек, «входной» налог принять к вычету можно. Однако, по мнению работников налоговых органов, для этого следует выполнить одно важное условие, а именно: налог в чеке должен быть указан отдельно от стоимости товара. С чем связано такое требование?

Дело в том, что пункт 4 статьи 168 Налогового кодекса РФ гласит: в счетах-фактурах, расчетных и первичных документах НДС должен быть вынесен в отдельную строку. Понятно, что раз эти документы выписывает продавец, то именно он и должен выделять в них налог.

Со счетами-фактурами и первичными учетными документами, которые выписываются при отгрузке, у продавца проблем нет. Ведь там указывается стоимость покупки как с учетом налога, так и без него, а для самого НДС предусмотрены специальные графы. Сложности могут возникнуть как раз тогда, когда пробивается кассовый чек. Ведь далеко не у всех фирм есть такие кассовые аппараты, которые автоматически выделяют налог из стоимости проданного.

Некоторые специалисты рекомендуют не покупать товары у тех поставщиков, кассы которых не выбивают «правильных» чеков. А этим продавцам, в свою очередь, советуют сменить кассовые аппараты на более современные. Понятно, что такая рекомендация хороша только на бумаге.

Ведь поставщик вправе использовать любую кассовую машину, внесенную в государственный реестр, независимо от того, выделяет она НДС в чеке или нет. Кроме того, не у каждой организации есть достаточно денег, чтобы обновить свои кассовые аппараты, руководствуясь исключительно интересами клиента.

Как же быть, если вы все же получили чек, в котором НДС не вынесен в отдельную строку? Ответ таков: принимайте налог к вычету, несмотря на мнение налоговиков. Тем более что их требование в данном случае незаконно. Поясним.

Пункт 4 статьи 168 Налогового кодекса РФ, говорящий о том, что в расчетных документах необходимо выделять НДС, адресован не покупателям, а продавцам. Покупатели же, возмещая НДС, должны руководствоваться пунктом 1 статьи 172 Налогового кодекса РФ. А там сказано, что им необходимы лишь документы, подтверждающие оплату налога. Поэтому если в накладной, счете-фактуре и кассовом чеке у вас стоит одинаковая сумма, то понятно, что вы оплатили и товар, и НДС. Следовательно, все требования, предъявляемые кодексом к возмещению налога, вы выполнили.

Пример 1Если же вы опасаетесь возможных споров с налоговиками, то обратите внимание еще на один довод. Как мы уже не раз упоминали, пункт 4 статьи 168 Налогового кодекса РФ говорит о том, что налог должен быть выделен в расчетных и первичных документах. Но в каких именно – кодекс не уточняет. По сути, расчетные документы являются разновидностью первичных. Однако поскольку кодекс их разделяет, давайте посмотрим, относится ли чек ККТ хотя бы к одной из этих категорий.Дорохова О.П. 6 октября получила под отчет от ООО «Темп» 7000 руб. на покупку канцелярских товаров. 7 октября она, предъявив продавцу доверенность, купила бумагу на 6000 руб. (в том числе НДС – 1000 руб.). При этом продавец выдал кассовый чек, накладную и счет-фактуру. В чеке НДС не выделен. В этот же день Дорохова О.П. сдала бумагу на склад ООО «Темп» и авансовый отчет в бухгалтерию. Бухгалтер ООО «Темп» отразил эту операцию так.

ДЕБЕТ 71 КРЕДИТ 50

– 7000 руб. – выдано под отчет Дороховой О.П. на покупку канцтоваров.

ДЕБЕТ 10 КРЕДИТ 71

– 5000 руб. (6000 – 1000) – принята бумага к учету;

ДЕБЕТ 19 КРЕДИТ 71

– 1000 руб. – выделен НДС;

ДЕБЕТ 50 КРЕДИТ 71

– 1000 руб. (7000 – 6000) – возвращена в кассу неизрасходованная сумма подотчетных средств;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 1000 руб. – предъявлен к вычету из бюджета НДС на основании счета-фактуры, полученного от продавца.

Первичные документы – это те, на основании которых в учете отражают хозяйственные операции. Потому они должны содержать все обязательные реквизиты: название хозяйственной операции, фамилии ответственных должностных лиц, их личные подписи и др. (ст. 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете»).

В чеке ККТ этой информации нет. Да и его обязательные реквизиты прописаны в другом документе – в пункте 4 Положения по применению контрольно-кассовых машин... утвержденного постановлением Правительства РФ от 30 июля 1993 г. № 745 (в ред. от 8 августа 2003 года.). Таким образом, можно говорить о том, что кассовый чек первичным документом не является.

Расчетные документы подтверждают факт передачи денег.Наиболее распространенные из них – это платежные поручения, приходные и расходные кассовые ордера. И пункт 3 статьи 7 Закона о бухучете говорит о том, что все расчетные документы должны быть подписаны главным бухгалтером. Чек ККТ такой подписи не предусматривает.

Следовательно, в настоящее время, пока не внесены какие-либо изменения в Налоговый кодекс РФ или в Закон о бухучете, нельзя приравнивать чек ни к первичным, ни к расчетным документам. Потому и требования пункта 4 статьи 168 Налогового кодекса РФ на него не распространяются. Кстати, арбитражные суды также считают, что, даже если в кассовом чеке нет отдельной суммы НДС, налог все равно можно принять к вычету (постановление ФАС Уральского округа от 8 июля 2003 г. № Ф09-1961/03-АК).

Впрочем, многие продавцы придумали такой выход из положения. Кроме чеков они стали выдавать расшифровки к ним, где указывают, что конкретно было продано, сколько это стоило и какова сумма налога (это удобно для продавцов, так как выручка не будет отражаться дважды, как при выписке приходного кассового ордера). Так вот, если вам выдали такую расшифровку и в ней указана сумма НДС, то последние сомнения у вас должны исчезнуть. Налоговики не смогут доказать, что вы не оплатили НДС, и поэтому его нельзя принять к вычету. Следовательно, чтобы избежать каких-либо недоразумений, попросите у поставщика подобную расшифровку.

Получены кассовый чек и корешок к приходному кассовому ордеру

Если в придачу к чеку вам выдали еще и приходник, то проблем с вычетом налога не возникнет, независимо от того, выделен НДС в чеке или нет. Ведь здесь у вас, по сути, два документа, подтверждающих оплату. Поэтому достаточно, чтобы сумма налога была вынесена в отдельную строку лишь в одном из них – в корешке к приходному кассовому ордеру. Справедливости ради отметим, что на практике корешки к приходникам поставщики выдают не всегда, поскольку для них это невыгодно – приходится придумывать, как уйти от двойного учета выручки. Тем более продавец не несет ответственности за то, что не выписал приходный ордер. Ведь, пробив выручку через кассовый аппарат, денежную наличность он уже учел.

Нельзя исключить и такую ситуацию: вам выдали и приходник, и чек, но НДС не выделен ни в том, ни в другом документе. Можно ли возместить налог? Да, можно. И если чиновники станут препятствовать в этом, то отстаивайте свои права с помощью аргументов, которые мы привели выше. Смело ссылайтесь и на арбитражную практику. Так, в пункте 8 информационного письма ВАС РФ от 10 декабря 1996 г. № 9 сказано, что, даже если налог не выделен в расчетных документах (которыми как раз и являются приходные кассовые ордера), покупатель все равно может его возместить. Главное – доказать, что в уплаченную сумму налог был включен. Следовательно, если у вас есть счет-фактура на ту же сумму, это означает, что вы оплатили товары (работы, услуги) с учетом НДС. А уж если в приходном ордере есть ссылка на счет-фактуру, то налоговики точно вынуждены будут уступить.

Однако согласитесь, лучше не доводить дело до судебного разбирательства. Для этого поручите работнику, занимающемуся закупками, внимательно следить за тем, как поставщик выписывает документы. Ведь совсем не сложно проконтролировать, чтобы он указал НДС в приходнике.

Продавец выписал только приходный кассовый ордер

Мы уже отмечали, что, к сожалению, не все организации успели к 28 июня этого года обзавестись кассовыми аппаратами. Поэтому вполне возможно, что представители некоторых предприятий, покупая ценности за наличные, чек ККТ не получили. Сразу скажем, что если при этом у вас есть корешок к приходному кассовому ордеру, где НДС вынесен в отдельную строку, то проблем с его возмещением быть не должно. Поскольку все условия, установленные Налоговым кодексом, в данном случае выполнены. Если же НДС не указан, то возместить налог тоже можно. Правда, при этом нужно быть готовым спорить с налоговиками. Что же, аргументы, которыми можно оперировать, у вас теперь есть.

В то же время в подобной ситуации у некоторых предприятий могут возникнуть трудности совсем другого плана. Это касается фирм, которые, рассчитывая налог на прибыль, применяют кассовый метод либо используют упрощенную систему налогообложения. Все от того, что у них расходы признаются только после оплаты (п. 3 ст. 273 и п. 2 ст. 346.17 Налогового кодекса РФ). А, по мнению некоторых сотрудников налогового ведомства, отсутствие кассового чека свидетельствует о том, что расходы не оплачены. И даже квитанция к приходному ордеру не может подтвердить затраты. С принятием нового закона именно чек ККТ является документом, подтверждающим оплату.

Однако это утверждение налоговиков можно оспорить. Действительно, согласно статье 252 Налогового кодекса РФ, все расходы должны быть подтверждены документами. Вот только перечня этих документов мы в кодексе не найдем. Между тем корешок к приходнику свидетельствует о том, что покупку вы оплатили. Следовательно, у вас есть все основания для того, чтобы включить ее стоимость в расходы. В конце концов, кодекс не требует, чтобы наличная оплата подтверждалась исключительно кассовым чеком! Нет такой нормы и в Законе № 54-ФЗ. Он устанавливает лишь обязанность продавца выдать чек, но ничего не говорит о том, что покупатель сможет учесть свои расходы только получив этот документ. Таким образом, вы вправе подтвердить свои затраты квитанцией к приходному кассовому ордеру.

Пример 2Итак, независимо от того, выделен в кассовом чеке НДС или нет, у покупателя есть законные основания для того, чтобы принять его к вычету. С чиновниками в данном случае можно и нужно спорить, поскольку, как мы уже сказали, их требования не подтверждены положениями Налогового кодекса РФ. Если же вы к подобным спорам не готовы, то обезопасить себя можно, потребовав от поставщика корешок к приходному кассовому ордеру, где НДС был бы вынесен в отдельную строку. Или же попросите у продавца специальную расшифровку к чеку. Пусть он cоставит этот документ для того, чтобы, с одной стороны, выполнить требование Закона № 54-ФЗ, а с другой – не усложнять себе жизнь.ООО «Росинка» при расчете налога на прибыль применяет кассовый метод. В июле через подотчетное лицо организация приобрела за наличные офисный стол. Его стоимость – 5400 руб. (в том числе НДС – 900 руб.). Продавец выдал товарную накладную, счет-фактуру, а также корешок к приходному кассовому ордеру, где налог вынесен в отдельную строку.

В июле бухгалтер ООО «Росинка» 900 руб. «входного» налога принял к вычету. А себестоимость стола – 4500 руб. (5400 – 900) – включил в состав материальных расходов, уменьшающих прибыль.

Что касается разъяснений налоговиков по поводу того, что применяющие кассовый метод без чека не могут списывать расходы, то эта позиция вообще ничем не аргументирована. И следовать таким рекомендациям, по нашему мнению, не надо.

Предприниматели, которые обязаны вести кассовые документы, регулярно проверяются органами ФНС на предмет полноты учета выручки. Она оформляется ПКО, поэтому рассмотрим несколько примеров заполнения приходного ордера, и штрафные санкции за их отсутствие.

Стандартные формы бухгалтерских документов утверждены Постановлением Госкомстата № 88 от 18.08.1998 года. Согласно Порядку ведения,они применяются при осуществлении всех наличных расчетов.При поступлении денежных средств в кассу организации оформляется приходный кассовый ордер, как заполнять его правильно, чтобы не было вопросов при проверке, поясним на примерах.

ПКО(форма № КО-1)подтверждает внесение в кассу, другими словами —оприходование наличных денег, полученных:

- в результате оказания услуг, продажи товаров, проведения работ (выручка, в том числе от обособленных подразделений);

- возврата остатка денег, выданных в подотчет работникам, в качестве возмещения за нанесенный ущерб;

- оплаты доли в уставном капитале новым участником общества с ограниченной ответственностью;

- в счет оплаты за проданное имущество, оборудование;

- снятых с расчетного счета организации на конкретные нужды.

Таким образом, этим документом оформляются любые деньги, поступившие в кассу, независимо от источника. Компании, осуществляющие деятельность платежного агента, заполняют на деньги клиентов и свою собственную выручку отдельные ордера.

Форма ПКО и порядок заполнения

Кассовые ордера составляются в единственном экземпляре. Помарки, исправления в нем не допускаются, если он испорчен — просто нужно заполнить новый.Обычно его выписывает главный бухгалтер, но такая обязанность может быть возложена должностной инструкцией на любого работника. При их отсутствии это делает руководитель. Образец заполнения приходного кассового ордера приведен на рисунке 1.

Бланк разделен линией отрыва на две части, левая остается в организации, а квитанция возвращается вносителю денег. Особенности заполнения:

- Вносится полное наименование организации и структурного подразделения, если в нем имеется собственная касса, принимающая деньги.

- Указываются коды ОКПО и ОКУД, присвоенные при регистрации.

- Номер соответствует порядковому номеру по журналу регистрации(форма № КО-3). Они заполняются последовательно, с начала календарного года.

- Дата составления совпадает с днем передачи денег, записывается в формате 00.00.0000 арабскими цифрами, например: 01.03.2015.

- Код структурного подразделения, указываются при наличии; код целевого назначения — при поступлении средств со счета на конкретную цель.

- В колонках "Дебет", "Кредит" прописываются соответствующие счета для отражения проводимой операции.

- В строке "Принято" указывается ФИО в родительном падеже. Если деньги поступили со счета — название банка и данные кассира, другой компании.

- Основание — это хозяйственная операция. Реквизиты документов (наименование, номер, т.д.) в этой строке указываются обязательно. Если они прикладываются к приходнику и хранятся вместе с ним, то данные выносят в строку "Приложение". Они обязательно гасятся штампом "Получено" с указанием даты.

- Сумма пишется прописью,при этом не нужно забывать о кассовой дисциплине : она не может больше 100 000 рублей. Принятие нескольких приходных ордеров на общую сумму больше разрешенной, тоже будет нарушением.

- "В том числе" — сумма НДС указывается цифрами, кроме случаев внесения денег с расчетного счета или из подотчета. Организации, не являющиеся плательщиками этого налога, а также, если услуга, товар не облагаются им, вносят запись: "Без НДС".

Все свободные места в строках дополняются прочерком. Принимая деньги, кассир сверяет подписи с имеющимися образцами, наличие подтверждающих документов, соответствие указанной суммы с фактической. Квитанция к подписывается и заверяется печатью, которую принято ставить так, чтобы часть ее оставалась на бланке приходно кассового ордера. При обнаружении ошибок, перечеркивает приходник и возвращает в бухгалтерию. Допускается оформление одного ПКО на общую сумму дневной выручки в конце рабочего дня на основании бланков строгой отчетности, контрольно-кассовой ленты, если организация работает с использованием ККТ .

В основании прихода наличных денег могут быть указаны такие причины:

- оплата за отгруженную продукцию согласно накладной;

- оплата за выполненные работы по акту;

- возмещение материального ущерба по решению суда (приказу);

- внесение авансового платежа по договору;

- возврат неиспользованных средств, выданных в подотчет;

- компенсация выявленной недостачи на основании ревизии, приказа.

Как заполнить приходный кассовый ордер в этом случае? Приведем образец.

Если ПКО нет или он заполнен с ошибками

Соблюдение требований по оформлению операций с наличностью проверяется налоговыми органами , в том числе: полнота оприходования выручки. За нарушение порядка предусмотрены административные штрафы: для ИП до 5 000, для организаций — до 50 000 рублей (ст. 14.1, 15.1 КоАП).

Будьте внимательны! Недочеты в порядке документооборота не относятся к финансовым нарушениям. Они рассматриваются по правилам ст.120 НК РФ , и наказание может последовать за грубое пренебрежение правилами учета доходов и расходов (штраф до 30 000 рублей).

Грубыми считаются: отсутствие первичных документов, включая ордера, фактуры, счета; неправильное отражение хозяйственных операций на счетах. Огрехи в при заполнении, если они не повлекли за собой, например, неполное оприходование или накопление сверхлимитного остатка в кассе, к ним не относятся.

Пример из судебной практики. (дело № А52-2365/2010, Постановление ФАС СВО от 07.02.2011).

Во время проверки ФНС были обнаружены некорректно оформленные приходные ордеры: без подписи главного бухгалтера, кассира, с квитанциями. На организацию был наложен штраф — 40 000 руб., на основании ст.15.1 КоАП. При оспаривании в Арбитражном суде, было установлено, что некорректное оформление ПКО, в данном случае, не привело к нарушениям финансового учета. Решение принято в пользу юридического лица.

Вот что нашлаВопрос: Организация розничной торговли осуществляет реализацию товаров, облагаемых налогом на добавленную стоимость (НДС) по ставке 20%. Ведется только суммовой учет реализованных товаров. Может ли организация в данном случае исчислять НДС по расчетной ставке?

Ответ: Да, может при соблюдении определенных условий.

Согласно п. 2 ст. 103 Налогового кодекса Республики Беларусь (далее - НК) сумма НДС исчисляется как произведение налоговой базы и налоговой ставки.

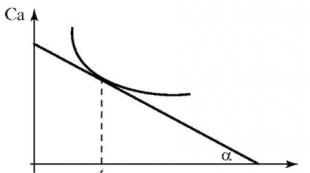

При этом ч. 1 п. 9 ст. 103 НК определено, что плательщики, осуществляющие розничную торговлю и общественное питание, могут производить исчисление НДС по товарам, исходя из налоговой базы и доли суммы НДС по товарам, имеющимся в отчетном периоде, в стоимости этих товаров (с учетом всех налогов, сборов (пошлин) и иных обязательных платежей в бюджет либо государственные внебюджетные фонды, взимаемых при реализации товаров), включая товары, освобожденные от НДС.

Форма расчета НДС исходя из налоговой базы и доли суммы НДС при реализации товаров по розничным ценам приведена в приложении 34 к постановлению Министерства по налогам и сборам Республики Беларусь от 24.12.2014 N 42 «О некоторых вопросах, связанных с исчислением и уплатой налогов, сборов (пошлин), иных платежей, контроль за исчислением и уплатой которых осуществляют налоговые органы».

Организации, осуществляющие розничную торговлю, могут оценивать приобретенные товары по стоимости приобретения или по розничным ценам (п. 8 Инструкции по бухгалтерскому учету запасов, утвержденной постановлением Министерства финансов Республики Беларусь от 12.11.2010 N 133).

При учете товаров по розничным ценам обобщение информации о торговых наценках (скидках, надбавках) на товары, а также о налогах, включаемых в цену товаров, производится с использованием счета 42 «Торговая наценка». При принятии к бухгалтерскому учету товаров суммы торговых наценок (скидок, надбавок), налогов, включаемых в цену товаров, отражаются по дебету счета 41 «Товары» и кредиту счета 42 «Торговая наценка» (ч. 1 и 3 п. 33 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утвержденной постановлением Министерства финансов Республики Беларусь от 29.06.2011 N 50).

Графы 2 и 3 расчета НДС исходя из налоговой базы и доли суммы НДС при реализации товаров по розничным ценам заполняются на основании данных бухгалтерского учета по счету 42 «Торговая наценка».

При отсутствии отдельного учета сумм НДС, включенных в цену товара, исчисление этого налога при реализации товаров по розничным ценам производится по ставке 20% (ч. 3 п. 9 ст. 103 НК).

Таким образом, организация розничной торговли, реализующая товары, облагаемые НДС по ставке 20%, может производить исчисление данного налога по товарам, исходя из налоговой базы и доли суммы НДС по товарам, имеющимся в отчетном периоде, в стоимости этих товаров, при условии обеспечения ведения учета реализуемых товаров по розничным ценам и отдельного учета НДС, включенного в розничную цену товара.

И.Г.КОРЖОВНИК,

специалист центра

бухгалтерской аналитики

ООО «ЮрСпектр»

24.08.2015

Copyright: (C) ООО «ЮрСпектр», 2015

Исключительные имущественные права на данный

авторский материал принадлежат ООО «ЮрСпектр»

от 20.05.05 № 03-04-11/116

На прошлой неделе в распоряжении редакции оказалось письмо главного финансового ведомства страны от 20.05.05 № 03-04-11/116. В нем Минфин обратил внимание на оформление документов, необходимых для вычета НДС при реализации товаров за наличный расчет.

Налог, который содержит чек

Получить вычет по НДС можно только если налог оплачен продавцу (п. 1 ст. 172 НК РФ). Проблема в том, что некоторые инспекции не возмещают НДС, если к кассовому чеку не приложена квитанция приходно-кассового ордера (ПКО) по этой конкретной сделке. Обоснование такого требования - во-первых, из чека не видно, что именно этот налогоплательщик заплатил за товар. Во-вторых, чек не является основанием для оприходования наличности. И значит, один без квитанции к ПКО он не подтверждает поступления денег за товар.

Минфин в этой ситуации на стороне налогоплательщика. Но только при условии, что в кассовом чеке сумма НДС была выделена отдельной строкой. То, что в этом документе не указано лицо, передающее деньги, не беда. Ведь такое уточнение есть в счете-фактуре.

Для доказательства же факта оплаты достаточно чека. Ведь при наличных расчетах кассовые чеки выдаются в момент оплаты товара (ст. 5 Федерального закона от 22.05.03 № 54-ФЗ). Значит, получение чека как раз и подтверждает оплату. Так что для вычета НДС оформлять квитанцию к ПКО не обязательно.

Заметим, что МНС России ранее тоже придерживалось такой точки зрения (письмо от 10.10.03 № 03-1-08/2963/11-АЛ268). При этом МНС настаивало на указании в счете-фактуре номера и даты чека.

Но из текста комментируемого письма следует и неутешительный для налогоплательщиков вывод. Если в чеке НДС не выделен, то даже при наличии квитанции к ПКО вычет получить нельзя.

Правильность такого подхода нам подтвердили и непосредственно в Минфине. Логика финансистов здесь следующая. Пункт 4 статьи 168 НК РФ требует, чтобы в первичных учетных документах и счетах-фактурах сумма НДС была выделена отдельной строкой. Министерство приравнивает кассовый чек именно к первичному документу, подтверждающему оплату (письмо от 05.01.04 № 16-00-17/2). Присвоить такой статус квитанции к ПКО Минфин отказывается, так как считает, что этот документ необходим лишь для оформления поступления наличности. А если в первичном документе (чеке) НДС не выделен, то и вычет не положен.

Что первичнее

Позволим себе не согласиться с авторами письма. Во-первых, является ли чек первичным учетным документом, это спорный вопрос. Ведь чек не содержит обязательных реквизитов «первички». Например, наименования должности лица, ответственного за совершение операции, подписи этого лица.

Кроме того, при реализации с применением ККТ первичные документы составляются как раз-таки на основе кассового чека (п. 15 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утверждено приказом Минфина от 29.07.98 № 34н). Значит, сами чеки первичными документами не являются.

А вот приходно-кассовый ордер не грешит подобными недостатками. Согласно пункту 13 Порядка ведения кассовых операций в Российской Федерации (утвержден решением совета директоров ЦБ РФ от 22.09.93 № 40), прием наличных денег кассами предприятий производится по приходным кассовым ордерам. То есть ПКО - первичный документ, подтверждающий прием денег.

Поэтому его можно признать документом, подтверждающим и оплату товара. А сумма НДС там всегда выделяется. Судебная практика подтверждает такой вывод (постановление Федерального арбитражного суда Уральского округа от 08.09.04 по делу № Ф09-3634/04-АК, постановление Федерального арбитражного суда Центрального округа от 20.01.05 по делу № А64-1591/04-16).

Во-вторых, даже если НДС в первичных документах не выделен, это не должно влиять на вычет. В статьях 171 и 172 НК РФ нет указания на то, что НДС не возмещается, если нарушены требования пункта 4 статьи 168 НК РФ. Вот если сумма НДС не выделена в счете-фактуре, тогда вычет не положен (п. 2, 5 ст. 169 НК РФ).

Заметим, что мнения судов по поводу вычетов по «первичке», в которой не выделен НДС, разделились. Например, в постановлении Федерального арбитражного суда Центрального округа от 20.01.05 по делу № А64-1591/04-16 арбитры посчитали, что выделять НДС обязательно. Но есть и обратная позиция - постановление Федерального арбитражного суда Западно-Сибирского округа от 11.01.05 по делу № Ф04-9214/2004 (7506-А27-32).

М.В. Бурехина, эксперт «УНП»

Что это такое

Приходный кассовый ордер (ПКО) – это один из документов кассовой дисциплины , который оформляется при каждом поступлении наличных денег в кассу. ПКО формируется в одном экземпляре работником бухгалтерии и подписывается главным бухгалтером (лицом его заменяющим).

Квитанция к ПКО подписывается главным бухгалтером и кассиром, заверяется печатью кассира и выдается на руки лицу, сдавшему деньги, при этом сам ордер остается в кассе. Печать ставится только на квитанции. Ставить половину печати на приходном кассовом ордере, а половину на квитанции (как делали раньше) не нужно.

Обратите внимание , начиная с 1 июня 2014 года, действует упрощенный порядок ведения кассовой дисциплины, согласно которому индивидуальные предприниматели больше не обязаны оформлять кассовые документы (ПКО, РКО и кассовую книгу).

Бланк ПКО (форма КО-1)

Приходный кассовый ордер (форма КО-1), действующий в 2019 году:

- cкачать бланк в формате word ;

- скачать бланк в формате excel .

Как заполнить ПКО

Инструкция по заполнению бланка приходного кассового ордера

В строке «Организация» указывается правовая форма (ООО, ЗАО и т.д.) и наименование организации (например, ООО «Компания»).

В строке «Код по ОКПО» необходимо указать код по ОКПО в соответствии с полученным уведомлением из Росстата . Если код не был присвоен, поставьте прочерк.

В поле «Номер документа» указывается порядковый номер ПКО (нумерация приходных и расходных кассовых документов в течение года должна быть непрерывной, а с начала следующего года начинаться заново).

В поле «Дата составления» указывается дата поступления денег в кассу в формате ДД.ММ.ГГГГ (например, 05.03.2017). ПКО должен быть оформлен в день поступления денег в кассу, поэтому дата поступления денег и день формирования ордера совпадают.

В графе «Дебет» указывается номер бухгалтерского счета по дебету, которого приходуются наличные денежные средства (как правило, это счет 50 – «касса» ).

В графе «Корреспондирующий счет, субсчет» указывается номер счета источника поступления денег в соответствии планом счетов бухучета:

- 51 – поступление денег с расчетного счета;

- 62 – поступление денег от покупателей и заказчиков;

- 71 – возврат денег от подотчётных лиц;

- 73-2 – возмещение ущерба (от работников);

- 75-1 – внесения денег от учредителей в уставной капитал;

- 90-1 – поступление розничной выручки.

Графа «Код аналитического учета» заполняется только при наличии соответствующих кодов.

В графе «Сумма» указывается цифрами сумма поступивших в кассу денежных средств.

Графа «Код целевого назначения» заполняется, как правило, некоммерческими организациями в случае поступления денежных средств в порядке целевого финансирования.

В строке «Принято от» указывается ФИО физического лица или наименование организации, от которого(ой) принимаются денежные средства.

В строке «Основание» необходимо указать основание поступления денег, например: «Внесены деньги в качестве вклада в уставной капитал» или «Оплата по договору от 05.02.2017 № 10» и т.д.

В строке «Сумма» прописью указывается сумма денег, поступившая в кассу. При этом рубли пишутся с заглавной буквы, а копейки цифрами. В незаполненных полях необходимо поставить прочерк.

В строке «В том числе» пишется ставка и сумма (цифрами) НДС. Если налог на добавленную стоимость не предусмотрен, ставится прочерк или делается запись «Без НДС».

В строке «Приложение» указываются реквизиты прилагаемых первичных документов (если они имеются).

В квитанции дублируются данные из приходного кассового ордера.

Обратите внимание , в приходном кассовом ордере запрещено делать исправления.

Образцы заполнения ПКО в 2019 году

Ниже представлены образцы заполнения бланка приходного кассового ордера в 2019 году.